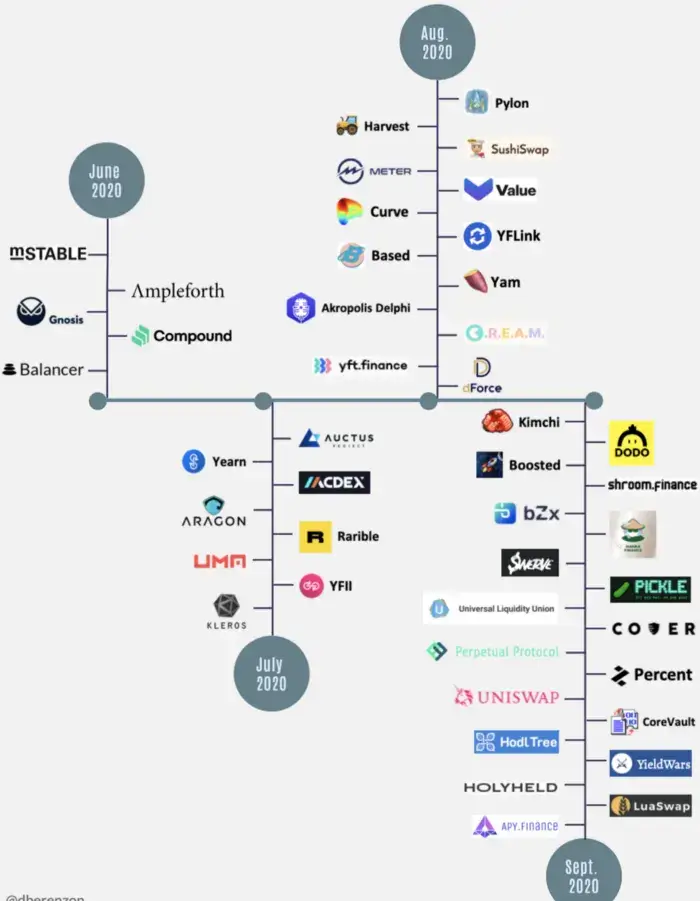

Hiệu ứng liên quan trực tiếp về mảng DeFi đã và đang cực kỳ bùng nổ ở trong thời gian qua. Ở thời điểm viết bài tổng giá trị tài sản khóa (Total Value Locked) đã vượt qua con số 10 tỷ $, vào ngày 16 tháng 6 năm 2020 tăng trưởng hơn 1 tỷ $ .

Việc này cũng có thể gây nên sự quá tải, không chịu được trong mạng lưới Ethereum, đối với phí giao dịch và giá gas có thể đạt mốc cao nhất từ quá khứ cho tới hiện tại khi người sử dụng nắm bắt và đồng thời nhận ra tiềm năng lợi nhuận. Mặc dù sức nóng ở phía bên trên gần giống với bong bóng ICO 2017, thì đồng nghĩa với việc nền tảng lúc này đã mạnh hơn rất nhiều.

Dựa hoàn toàn vào bài viết gốc trên medium của tác giả Dmitriy Benrenzon, mình sẽ giải thích một cách chi tiết cho mọi người biết liquidity mining là gì, những điểm có thể cải thiện và những thành quả đạt được của liquidity mining.

Khi mà mảng này hiện đang trong khoảng thời gian phát triển nhanh một cách chóng mặt, mình vô cùng hy vọng có thể biết được tất cả những thông tin hết sức thú vị cho cả người dùng muốn tham gia và cả những protocol muốn triển khai dự án.

Xem thêm

- Dapp là gì? Đặc điểm, ứng dụng và phân loại DApp

- Tìm hiểu mô hình hoạt động UNI (Uniswap V3) với Cơ hội đầu tư trong đó

Liquidity Mining là gì?

Liquidity Mining chính là chiến lược gia nhập một mạng lưới mà trong đấy người sử dụng cung cấp đầy đủ vốn cho một protocol để có thể đổi lại native token của protocol đó.

Bên cạnh đó, thuật ngữ này được ám chỉ từ một vài năm trước bởi Jake Brukhaman của CoinFund, người đã thảo luận “tổng quát về mining” trong hoàn cảnh có sự góp mặt của những mạng lưới bên cung cấp.

Liquidity mining có một cái cực kỳ hay là mạng lưới có một nhu cầu cụ thể đó là cung cấp thanh khoản. Người sử dụng không cần phải bị bắt buộc mua token mà được thưởng token, thường thường là token quản trị cho phép người nắm giữ có quyền bình chọn cho những thông số của protocol, gồm có những cơ chế thu giữ giá trị.

Có rất nhiều người ưa thích đặt tên cho việc này là “yield farming”, trong khi đấy thì những thuật ngữ này thường thường sử dụng lẫn lộn hết với nhau. Không nhất thiết là Yield farming bắt buộc cần phải nhận về một token (ví dụ: Những người cung cấp thanh khoản cho Uniswap chỉ nhận đơn thuần phí giao dịch)

Không phải là tất cả dự án liquidity mining đều được tạo ra một cách giống hoàn toàn nhau. Nhìn một cách chi tiết, kỹ càng vào các thí dụ dưới đây chỉ sau mấy tháng ra mắt, hiện gồm có 3 hạng mục đã có mặt:

Fair launches: Mục đích thực sự là phân phối phần lớn token thông qua một vài tiêu chuẩn nhất định chứ không phải bán một cách trực tiếp (Thí dụ: Là một người sử dụng cực kỳ tích cực của protocol) và đồng thời bảo đảm tuyệt đối 100% rằng tất cả mọi người đều có quyền lợi bình đẳng như nhau trong việc phân phối. Mọi người hãy nghĩ theo một cách đơn giản hơn là Uber được sở hữu bởi các tài xế từ ngày đầu tiên.

Programmatic decentralization: Mục đích chính là hạn chế tối thiểu sự quản lý của các quỹ, tổ chức và dần trao quyền lợi tới bên phía cộng đồng. Cũng có thể nghĩ việc này giống như việc Uber ký một bản hợp đồng thỏa thuận để có thể phân phối phần lớn cổ phiếu của mình cho tài xế trong những năm tiếp theo.

Growth marketing: Mục tiêu đó là khuyến khích hành vi người sử dụng trong một khoảng thời gian xác định. Việc này được ví giống như Uber giảm giá một phần cho những chuyến xe của khách hàng.

Liquidity mining quan trọng bởi vì những lý do dưới đây:

Phân phối với quy mô lớn hơn: Hiện những thương vụ ICO 2017 đã gây ra bức xúc cho những nhà đầu tư nhỏ lẻ. Một tỉ lệ cực kỳ lớn nguồn cung token đã được tuân ra cho các nhà đầu tư ở private round. Cuối cùng là những nhà đầu tư nhỏ lẻ phải chịu bị mất tiền và chịu thiệt khi các nhà đầu tư đấy thoái vốn.

Liquidity mining có mục tiêu là cân bằng được sân chơi, tạo ra cơ hội công bằng nhất có thể cho cả nhà đầu tư nhỏ lẻ và các tổ chức tài chính sở hữu native token của protocol.

Một sự liên kết chặt chẽ hơn: Liquidity mining có lợi ích là những người nắm giữ token sẽ cực kỳ dễ dàng trở thành người sử dụng protocol hơn.

Vào cuối năm 2019 0x có kết quả dưới đây sau khi phân tích dữ liệu những người nắm giữ token của họ và LM hiệu quả trong việc đưa biểu đồ móc nối với nhau.

Sự quản trị bao quát hơn: Người sử dụng nắm giữ quyền quản lý trong protocol được khuyến khích để có thể giúp dự án trở nên thành công nhất có thể. Bằng phương pháp cực kỳ đơn giản đó là chia sẻ tiềm năng tăng trưởng tài chính một cách nhanh nhất có thể.

LM củng cố sự tương tác từ cộng đồng và giúp protocol ra mắt hoặc trở thành DAOs (Decentralized Autonomous Organization).

Thử nghiệm nhanh hơn: Ở trong DeFi, thanh khoản bằng khả năng dùng. Bản chất thật sự của các dự án liquidity mining thu hút nhiều nguồn vốn vào khi token có thể nhận được sự quan tâm, chú ý, tạo bàn đạp làm có thể giảm đi những trở ngại gây ra khó khăn, rắc rối cho đội phát triển khi muốn bootstrap dự án mới và đồng thời tăng lượng giao dịch trên thị trường.

Sự việc này cũng tạo thiệt hại nhanh hơn cực kỳ nhiều theo chiều hướng ngược lại – tương đương giống như việc thợ đào sẽ ngưng hoàn toàn việc khai thác BTC nếu như mà giá Bitcoin giảm xuống dưới một ngưỡng nào đó. việc này cũng hoàn toàn tương đương với những thợ đào liquidity rút vốn của mình từ AMM hoặc lending pool nếu như nền kinh tế không thể lường trước được.

Ngoài ra vòng lặp này sẽ tăng tốc một cách chóng mặt độ phát triển và cuối cùng mang tới lợi ích cho cả hệ thống.

Những thành quả đạt được

Trong vòng gần nửa năm vừa qua đã chứng kiến có cực kỳ nhiều thí nghiệm và khi chúng ta có thể đơn giản thấy được nhiều trường hợp không thành công. Có cực kỳ nhiều thiết kế đã thành công và đồng thời nên được ứng dụng vào những bài học tương lai.

Phần thưởng cho thanh khoản lâu dài

Đa số tất cả thanh khoản trong những dự án LM ở hiện tại được tới từ “nguồn vốn du kích”. Tức là không bao giờ có sự tận tâm và trung thành dành cho protocol mà thay vào đấy chính là theo đuổi tất cả những cơ hội tối đa lợi nhuận trong một khoảng thời gian cực kỳ ngắn.

Tương đương như việc bạn của mọi người đăng ký cho dự án của các startup liên quan về giao đồ ăn chỉ để nhận những bữa không mất phí vậy. Vấn đề cần chú ý ở đây là thanh khoản ngắn hạn không bao giờ có giá trị bằng thanh khoản dài hạn và đồng thời những dự án LM nên được điều chỉnh để có thể thích ứng hoàn toàn với việc này.

Ampleforth đã làm vô cùng tốt việc nhấn mạnh liên quan về vấn đề này với cơ chế “time multiplier” trong dự án Geyser của họ, bên cạnh đó cơ chế sẽ trao thưởng dựa trên thời gian gửi. Phần thưởng ở ngày đầu tiên sẽ tăng từ 1x cho tới 2x ở ngày 30 và 3x ở ngày 60. Nguyên nhân bởi vì việc này, có vô cùng nhiều người sẵn sàng bỏ thời gian ra để chờ 2 tháng cho tới khi họ rút vốn.

Số liệu tuy là có tương đối lẫn lộn, không được gọn gàng cho mấy nhưng mà vẫn cực kỳ hứa hẹn. Dựa theo thông tin cập nhật của đội vào ngày 4 tháng tám (43 ngày sau khi dự án khởi động), khoảng tầm có 6,036 người sử dụng đã thử Geyser, với 4,242 người sử dụng vẫn hoạt động cho tới ngày đấy (tỉ lệ xấp xỉ 70%).

Dựa theo một nguồn thông tin nội bộ hiện vẫn chưa được xác nhận vào ngày 8 tháng 9 (78 ngày sau), Geyser ( quan trọng là pool AMPL-WETH của Uniswap) có 7,318 người sử dụng và 3,193 người sử dụng vẫn hoạt động (tỉ lệ xấp xỉ 44%).

Riêng đối với việc giảm người sử dụng được cho là sự ra mắt của nhiều dự án LM khác. Tuy nhiên thì việc giảm thanh khoản còn lo ngại hơn rất nhiều khi mà pool AMPL-WETH chỉ còn đúng duy nhất tầm khoảng 9.5 triệu $ trên tổng 83 triệu $ tổng tiền gửi ( xấp xỉ 11% ).

Điều chỉnh thông số

Những dự án liquidity mining đừng bao giờ nên “làm rồi bỏ đấy” khi cả đội trong protocol làm không ngừng nghỉ để dự có thể đoán hành vi của những dự án này thì họ cũng bắt buộc cần phải chuẩn bị đầy đủ để có thể điều chỉnh cho tất cả trường hợp xảy ra, bất cứ lúc nào.

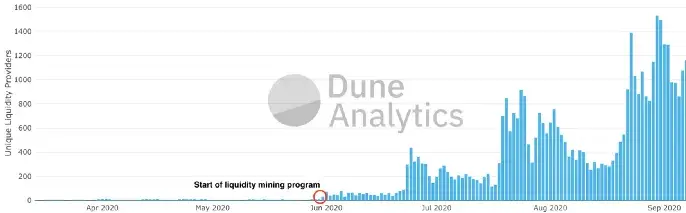

Balancer làm cực kỳ tốt trong việc tùy chỉnh dự án LM của họ trong những tuần đầu tiên bằng phương pháp thêm vào 5 thông số bổ sung nhằm để có thể trao thưởng cho những loại thanh khoản cụ thể, điển hình như:

- ratioFactor: Xử phạt một cách nặng nề những pool không đồng đều nguyên nhân bởi vì cung cấp ít thanh khoản hữu dụng hơn cho các trader.

- feeFactor: Xử phạt tất cả những pool có chi phí giao dịch cao bởi vì việc này làm cho pool của họ trở lên không còn hấp dẫn nữa để thực hiện giao dịch.

- wrapFactor: Xử phạt tất cả những cặp token có sự tương quan cao nguyên nhân bởi vì việc này làm cho có thể thu hút được ít thanh khoản hơn cho Balancer

Sự tùy chỉnh liên tù tì và nhanh của Balancer giống như một hồi chuông cảnh tỉnh cho tất cả những nhà cung cấp thanh khoản.

Trước khi dự án bắt đầu khởi động vào ngày mùng 1 tháng 6, những nhà cung cấp thanh khoản đặc biệt chỉ từ 1-15. Tuy nhiên thì vào ngày 1 tháng 6 con số đó đã nhảy lên 71 và đồng thời chưa bao giờ ít hơn con số đấy.

Vào trong tháng 9 đánh dấu một sự bùng nổ rất kinh khủng của những nhà cung cấp thanh khoản khi con số lên đến tầm khoảng từ 861-1,517.

Kết nối cộng đồng từ các Cross-protocol

Những dự án liquidity mining không phải chỉ đơn giảm hoạt động trong mỗi một vùng nhất định – những nhà cung cấp thanh khoản chủ động nhận xét, đánh giá chi phí cơ hội gia nhập vào một dự án và một phương pháp vô cùng hiệu quả để làm họ tham gia là liên kết với cộng đồng mà họ đang là một phần trong đó.

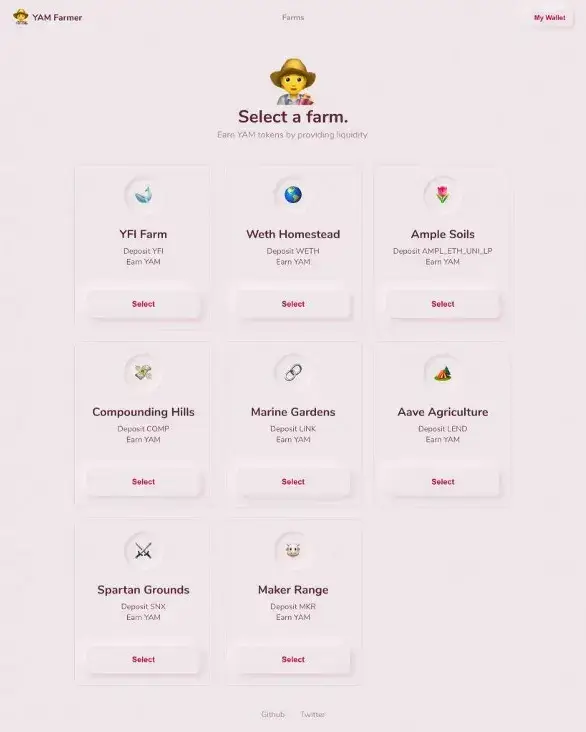

YAM đã làm cực kỳ tốt việc này bằng phương pháp ra mắt 8 liquidity pool nhắm tới các cộng đồng lớn và năng động nhiều nhất của DeFi:

Sự tăng trưởng của YAM trước lúc tìm ra được lỗi có wor trong hợp đồng đã ký kết là vô cùng ấn tượng, chỉ trong vòng có một ngày duy nhất dự án đạt hơn 500 triệu đô của tổng tài sản khóa (total value locked).

Tiếp tục cải tiến sản phẩm

Dự án liquidity mining đã không khiến một protocol dưới chuẩn trở thành một protocol tốt hơn nữa.

Compound, Curve và Uniswap đã làm cực kỳ tốt bởi các dự án đấy có sẵn một protocol rất tiện ích và hữu dụng vô cùng trước khi ra mắt dự án LM của mình, thứ làm cho mọi người có thể đơn giản hơn trong việc tham gia dự án liquidity mining ngày từ lúc ban đầu.

Bên cạnh đó, protocol không phải chỉ có mỗi tập trung chú ý hướng mũi nhọn vào việc hủy bỏ founder và phân bổ nhà đầu tư, mà đồng thời hãy thêm những tiện ích cho protocol theo cách làm nổi bật nhất bản thân trước những đối thủ khác.

Tính tới thời điểm hiện tại Pickle Finance đang làm cực kỳ tốt với một roadmap cùng sản phẩm có các điểm nhấn giống như chiến lược tạo ra yield từ những khoản đầu tư và đồng thời hơn cả là chiến lược không bằng giá stablecoin với mục đích đem stablecoin quay trở lại định mức.

Hiện Based cũng đang rất tích cực, chăm chỉ phát triển roadmap của họ, gồm có platform fair-launch và DEX.

Thời lượng dự án ngắn hơn

Nếu như mà những chương trình Liquidity mining kéo dài một cách lâu quá sẽ làm mất hoàn toàn đi tính linh hoạt khi thị trường thay đổi, bên cạnh đó còn ảnh hưởng trực tiếp đến chiến lược của các dự án.

Trong khi một vài ý kiến tranh cãi nhau liên quan về những chương trình đó diễn ra dài quá, trong thực tế tế thì việc phân phối token diễn ra ở các thị trường mở và đồng thời được quyết định bởi bên mua và bên bán.

Sau đây là một lợi ích khác đó là việc nếu như mà số lượng token được cho vào thị trường lưu thông thả nổi đủ, thì đồng thời sẽ tác động vô cùng tốt tới giá. Còn nếu như mà mức thả nổi ít, chương trình liquidity kéo dài rất nhiều năm thì rất có khả năng tác động xấu đến cộng đồng khi market cap tăng lên một mức quá cao không ngờ được. Những early holder sẽ chính là những người bị mất tiền và phải chịu thiệt.

Yearn Finance (YFI) chính là một ví dụ điển hình, với toàn bộ tổng cung bị phân bổ chỉ vỏn vẹn trong vòng có 9 ngày. Nói theo từ góc nhìn thị trường, có cực kỳ ít áp lực từ bên phía bán nguyên nhân bởi vì không có người nắm giữ trước đấy, tạo ra một vòng tuần hoàn mà người nắm giữ rất từ sớm sẽ được lợi nhiều nhất từ mặt lợi ích về tài chính. Ở thời điểm hiện tại Token đang được nắm giữ bởi 13,507 địa chỉ và đồng thời có một cộng đồng vô cùng tâm huyết và tương tác tốt nhất ở trong ngành.

Chỉ dành riêng cho các đội chọn lựa liên quan về thời lượng dự án dài hơn, một phương pháp để có thể cân bằng nhất đó chính là front-load emissions (tăng lượng phần thưởng từ đầu), bởi vì thanh khoản từ sớm giá trị hơn thanh khoản tham gia sau.

Tương đương giống như phần thưởng khối của bitcoin halving, mọi người có thể có 1 tính năng mà phần thưởng lớn hơn ở những ngày/tuần thứ nhất và đồng thời giảm dần. SushiSwap làm cực kỳ tốt việc này bằng phương pháp tăng lượng phần thưởng lên 10x trong vòng nửa tháng đầu tiên, và đồng thời lúc đỉnh cho phép họ tích lũy 1.5 tỷ $ tài sản, lúc bấy giờ khoảng tầm 73% thanh khoản của Uniswap.

Quyền được hưởng lâu hơn

Dành riêng cho những dự án LM có thời lượng dài, có một phương thức tấn công kinh tế khi các protocol tạo ra yield khác (thí dụ: Harvest Finance, Yearn yVaults) còn có thể gia nhập dự án mà không cần phải có ý định nắm giữ token dài lâu.

Sự việc này làm tụt phần thưởng dành cho những ai tham gia bởi vì tầm nhìn dài hạn của protocol. Một lịch trình mà phần thưởng chắc chắn 100% sẽ được trả (vesting schedule) sẽ làm giảm nguy cơ của cuộc tấn công này, khi các “quỹ vốn du kích” sẽ bắt buộc phải suy nghĩ một cách kĩ càng trước khi tham gia.

Bên cạnh đó quyền được hưởng cũng cho nhiều thời gian hơn nhằm để cho thông tin có thể được truyền tải tất cả thị trường, giúp có thể hình thành giá bằng phương pháp để những người nắm giữ token đưa quyết định là đây có phải là một dự án đường dài khả thi hay không (ví dụ: Làm một cách rõ ràng giá trị tích lũy của token, cộng đồng năng động, hệ thống quản trị hiệu quả).

DODO đã đưa ra một quyết định vô cùng choáng ngợp trong dự án LM của họ bằng phương pháp khóa token cho tới một tuần sau khi họ cung cấp thanh khoản ban đầu trên AMM và đồng thời để chúng phân bổ sau nửa năm sau đó. Đối với ngay cả với những hạn chế này, thì vẫn không làm khó được DODO nó vẫn có thể thu hút được 90 triệu $ thanh khoản từ 3,105 địa chỉ.

Nhiều số liệu về hiệu suất hơn.

Hiện tại có rất nhiều protocol chuẩn bị bắt đầu dự án liquidity mining mà không có một mục tiêu một cách rõ ràng về kết quả cụ thể mà họ muốn khuyến khích, hay là những số liệu vây quanh việc dự án đấy hiệu quả ra làm sao.

Lý tưởng nhiều nhất, đội phát triển nên hiểu rằng “việc phân phối X% của nguồn cung token trong thời gian Y tuần sẽ cho kết quả Z$ thanh khoản tăng thêm cho protocol”. Và nếu như mà lý tưởng hơn nữa, mọi người có những số liệu xung quanh việc số tiền bắt buộc cần trên một đơn vị thanh khoản và thời gian thanh khoản trong protocol, một phiên bản gốc-crypto của CAC và LTV.

UMA đã làm cực kỳ tốt việc này với dự án LM của họ, nhìn tới một pool cụ thể trong một thời gian cố định và hỏi:

- % farmer bán phần thưởng ngay lập tức?

- % farmer bỏ phiếu với phần thưởng của họ?

- Việc phân bổ lớn đến đâu?

Dự án khá thành công, có một khoảng thời gian có thể thu hút về 20 triệu$ ETH locked và đồng thời cung cấp những điểm dữ liệu quan trọng nhất cho đội, như “chi phí thanh khoản hàng ngày” dao động từ $1,000 tới $4,500 cho một triệu đô.

Công bằng hơn cho các bên tham gia

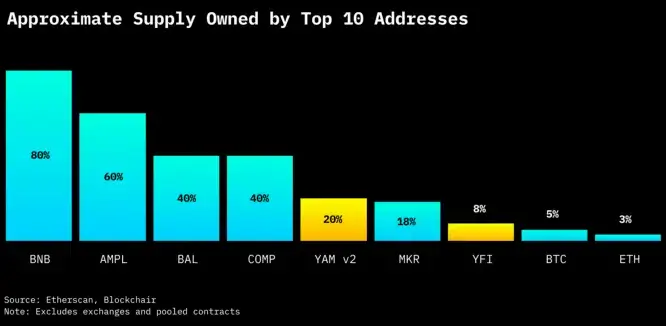

Đa số tất cả những dự án LM hiện nay những bên có vốn nhiều đều có thể được hưởng quyền lợi to hơn rất nhiều. Việc này tổn hại rất lớn tới sự tham gia của cộng đồng và phân phối token.

Based đã không ngừng cố gắng chú tâm để ý vào việc này bằng phương pháp tạo ra một ngưỡng có thể stake trong liquidity pool lúc ban đầu là 12.000$/địa chỉ.

Pickle cũng tương đương lúc triển khai thực hiện quadratic voting để có thể ngăn cản những whale ra hoàn toàn khỏi việc tăng quyền ảnh hưởng một cách không cân đối liên quan về những quyết định quản trị của hệ thống.

Mặc dù chúng ta không biết liệu những whale có tạo nhiều địa chỉ để có thể vượt qua mặt những hạn chế về việc staking và voting hay không, đây vẫn là một bước đi chính xác 100%.

Về giới hạn cung

Mình tin chắc chắn một điều rằng những dự án có định hướng dài lâu đừng bao giờ nên có nguồn cung giới hạn. Những protocol này giống như những công ty hơn là tiền tệ và không có bất cứ một công ty nào hạn chế khả năng phát hành cổ phiếu. Thêm vào đấy, không có bất cứ một khả năng nào có thể tạo ra những dự án liquidity mining mới sẽ làm cho những protocol nhạy cảm hơn rất nhiều so với các trường hợp vampire attacks.

Cùng với thời điểm đó, một tỉ lệ lạm phát cao sẽ có thể gây hại rất nhiều đến giá trị cho các người nắm giữ token. Thêm vào đấy, tỉ lệ lạm phát cao cũng làm cho trầm trọng thêm rất nhiều các cuộc tấn công về việc liên quan trực tiếp tới quản trị, việc đấy rất có khả năng gây tổn hại rất lớn tới hệ sinh thái DeFi.

Thí dụ, nếu như mà token X với một nguồn cung không giới hạn và đồng thời có tỷ lệ lạm phát có thể tùy chỉnh được đồng ý làm tài sản thế chấp trong Compound, những thành phần gây ra một nguy hại lớn có thể bình chọn để đào một lượng token X không bao giờ giới hạn và lấy mất tất cả tài sản thế chấp trong Compound.

Một biện pháp là hard-code một tỉ lệ lạm phát ít mà sẽ được cho vào quỹ quản trị cộng đồng hoặc hard-code những lựa chọn để có thể cho thêm vào lạm phát cuối kỳ trong khi điều chỉnh lúc mới đầu về 0% cùng với giới hạn lạm phát.

Tổng quát các vấn đề

Để có thể bổ sung một cách kỹ càng cho những gợi ý ở phía bên trên, vẫn còn có một vài vấn đề mà những dự án bắt buộc cần phải quan tâm chú ý:

Loopholes: Tuy là không phải chủ đích, những dự án LM vẫn có thể bị người sử dụng “lợi dụng” incentive một cách trắng trợn.

Ở trên Compound, thí dụ liên quan việc borrowing và lending cứ lặp đi lặp lại liên tục dễ tạo ra một lượng volume giả và đồng thời gây ra cản trở người sử dụng thật sự.

Hiện còn một vài đánh giá vẫn chưa được xác thực, cũng có thể khối lượng này chiếm hơn 30% lượng cung mà Compound thông báo (Nếu như mà có 1 tỷ $ được cung cấp, xấp xỉ 700 triệu $ trong là giá trị không lặp lại).

Hành vi người sử dụng này không cung cấp nhiều giá trị cho Compound nguyên nhân bởi vì có một lượng rất lớn thanh khoản trong protocol không được tiếp cận bởi người sử dụng khác.

Rủi ro kỹ thuật: Audit bảo mật vô cùng tốn kém và đồng thời thông thường những đội muốn công bố ra mắt sản phẩm thường thường đều sẽ không bao giờ đủ chi phí để có thể thực hiện việc này từ trước. Điều này gây ra một hậu quả các bug được tìm thấy trong martinet contract, dẫn tới một việc hết sức nghiêm trọng đó là mất quỹ người sư dụng.

Việc này có thể cũng tạo lợi thế cho những ai có hiểu biết liên quan kỹ thuật hoặc tài nguyên để có thể kiểm tra một cách kỹ càng tính an toàn và độ bảo mật của contract. Fair Launch Capital đang vô cùng cố gắng hết sức nhấn mạnh vấn đề này bằng cung cấp cho mọi người gói trợ cấp không ràng buộc để có thể trang trải chi phí audit và ra mắt.

“Rug-pulling”: Dù cho những bug không mong muốn không bao giờ có, một sự thật chính xác 100% rằng đa số tất cả những dự án liquidity mining hiện nay đều đứng tên bởi các bút danh của founder. Việc này tạo ra một môi trường lý tưởng cho những người lừa đảo không thương tiếc.

Những người mạo danh có thể tạo ra các contract (thí dụ như gọi các hàm “mint()” tương đương dự án Hotdog, hoặc dễ dàng hơn là bán token dự án Yuno) mà không cần phải chịu bất cứ một hậu quả nào.

Nhiều người sử dụng biết tới kỹ thuật có thể hiểu những phương pháp lừa lọc này bằng các công cụ kiểm tra như Diffchecker tuy nhiên LM vẫn là một trò chơi vô cùng mạo hiểm, không an toàn một chút nào với các nhà đầu tư nhỏ lẻ.

Thông tin không tương ứng: Tuy mục tiêu là phân phối một cách công bằng, các tay trong vẫn đơn giản có khởi đầu trước đúng vài phút thậm chí là vài giờ đồng hồ của các dự án LM. Việc này gây nên một sự vô cùng không công bằng với các nhà đầu tư nhỏ lẻ.

Một phương pháp để có thể xử lý vấn đề này đó chính là đưa ra những thông báo về việc lúc nào dự án LM sẽ diễn ra.

Phí Gas: Phí gas cao của Ethereum rất dễ dàng “đánh bật” cá nhỏ để lại các dự án LM cho những ai có thể chi trả phí gas cao. Việc này gây hại rất lớn tới sự phân phối token và đồng thời những dự án giá trị thấp như những người tập trung và NFTs và gaming.

Tổng kết

Tới khi mà đã có rất nhiều thí nghiệm diễn ra và khả năng vô cùng cao chúng ta vẫn chưa thể nào tới được model phân phối tối ưu. Tuy là nhiều dự án liquidity mining cực kỳ thành công ở thời điểm bài viết, mọi người vẫn nên hết sức chú ý, cẩn thận bởi vì là chúng ta không ai có thể biết trước được liệu dài hạn sẽ như thế nào.

Nếu như mà mọi người có chỗ nào chưa hiểu hay câu hỏi gì thì hãy nhanh tay comment ở phía bên dưới bài viết. Tienao.com.vn sẽ giải đáp cho mọi người!

![[Phải Biết] Top 6 Cách truy cập vào tradingview bị chặn tại Việt Nam](https://tienao.com.vn/wp-content/uploads/2023/09/TradingView-copy-218x150.webp)