DeFi chính là khái niệm được ra đời vào năm 2018, tuy vậy nhưng mà, cộng đồng không thực sự quan tâm chú ý cho tới DeFi Summer năm 2020. Trong ba năm tiếp theo, DeFi năm 2023 đã thật sự bùng nổ với số lượng dự án lên tới hàng nghìn, một con số rất lớn ở nhiều hệ sinh thái blockchain khác nhau. Bên cạnh đó tổng giá trị bị khóa trong DeFi cũng đạt hơn 150 tỷ USD với sự góp mặt của nhiều quỹ đầu tư truyền thống.

Ở trong bài viết liên quan về DeFi (Phiên bản 2023) sau đây, Tienao.com.vn sẽ cung cấp đầy đủ thông tin tổng quan về:

- DeFi là gì? So sánh DeFi qua từng giai đoạn.

- Hiểu rõ bản chất của DeFi.

- So sánh DeFi với CeFi.

- Các thành phần của DeFi (DeFi Stack).

- Tiềm năng của DeFi.

- Đầu tư vào các dự án DeFi.

- Tương lai của thị trường DeFi.

Bắt đầu tìm hiểu nhé!

Xem thêm

DeFi là gì?

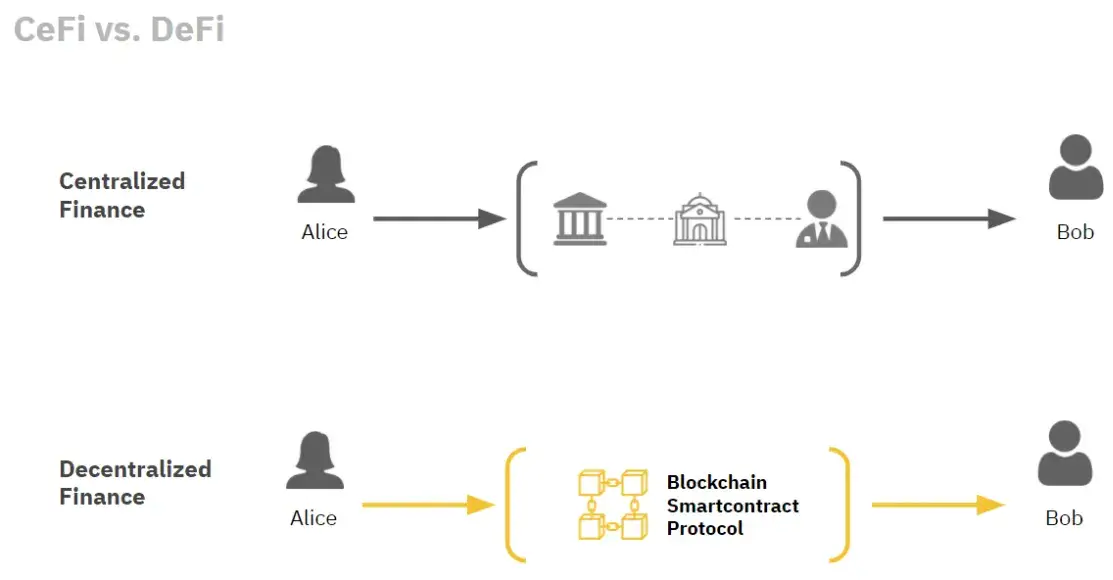

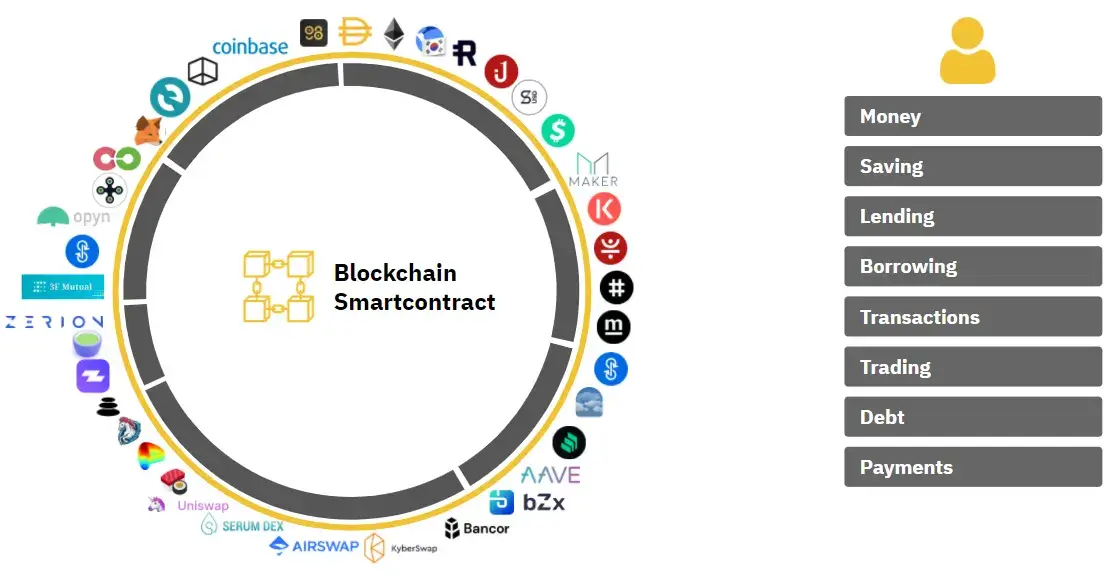

DeFi (Decentralized Finance) chính là nền tài chính phi tập trung hoạt động trên Smart Contract của blockchain. Nhờ hoàn toàn vào tính phi tập trung của blockchain, người sử dụng có tất cả quyền kiểm soát một cách chặt chẽ tài sản của họ (non-custodial) trong các ứng dụng DeFi. Điều này giúp DeFi có thể hướng đến nền tài chính mở (Open Finance).

Ở trong DeFi, cũng gồm có những hoạt động giống như CeFi. Chúng có thể là thanh toán hóa đơn, nợ, gửi tiết kiệm, cho vay, các giao dịch, đi vay, các lệnh chuyển khoản,… Thay vì được giải quyết thông qua 1 bên thứ 3 trung gian, thì tất cả những hoạt động đó được diễn ra trên Smart contract của blockchain.

Phân biệt CeFi vs DeFi

CeFi (Centralized Finance) chính là tài chính tập trung, trong đấy những thành phần như các công cụ, tổ chức hay thị trường giao dịch đều được quản lý tập trung. Khác hoàn toàn so với DeFi, CeFi luôn luôn đi kèm với cụm từ “custodial” hay uỷ thác, có nghĩa là dịch vụ, các tài sản và sản phẩm trong tài chính đều sẽ được uỷ thác cho một tổ chức nào đấy.

Tính uỷ thác chính là sự khác biệt lớn nhất giữa tài chính phi tập trung và tài chính truyền thống.

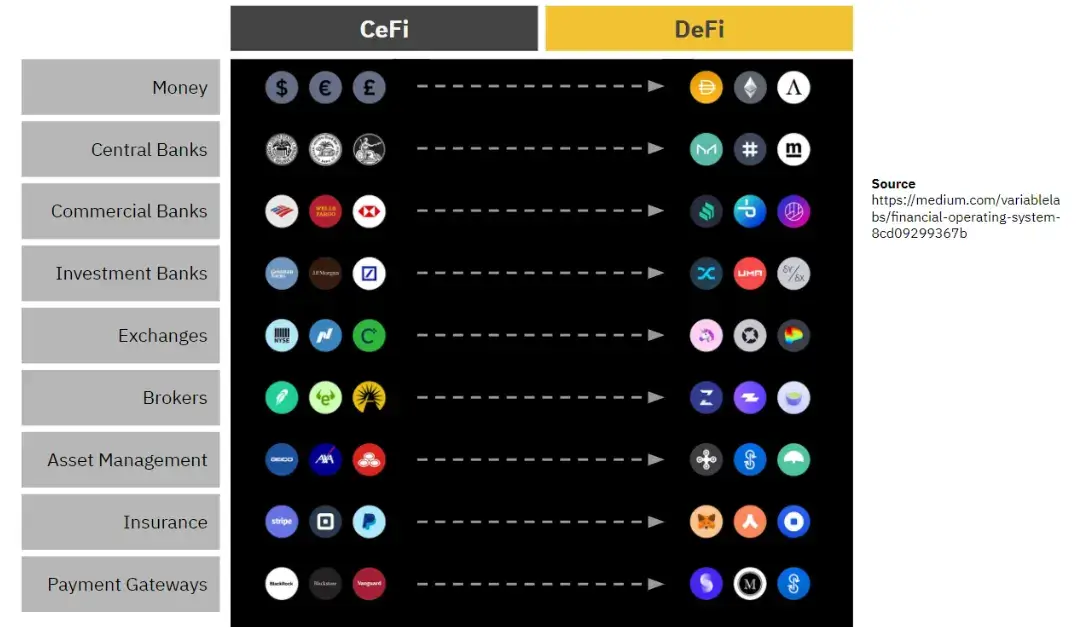

Ở trong tài chính truyền thống hay Traditional Finance: Thị trường, các tổ chức & công cụ tài chính luôn luôn tồn tại trung gian có quyền lực tập trung. Trong khi đấy thì DeFi tận dụng sức mạnh của Blockchain chính là tính phi tập trung và tính minh bạch để có thể loại bỏ tất cả những trung gian này. Chi tiết:

- Ngân hàng hay chính phủ (CeFi) sẽ hoàn toàn được thay thế bằng các các blockchain phi tập trung.

- Tất cả những tài sản của CeFi đều sẽ được thay thế bằng các token nằm trong hệ sinh thái của Blockchain và đồng thời chúng phi tập trung.

- DeFi có nhiệm vụ chính là cung cấp quyền truy cập đến những dịch vụ tài chính cho người sử dụng ở bất cứ đâu và bất cứ lúc nào chỉ cần một điều kiện duy nhất đó chính là họ có Internet ⇒ Điều này thể hiện tính mở đặc trưng của DeFi.

Trong thực tế DeFi ở trong quá khứ và hiện tại phát triển vô cùng nhanh, toàn bộ những sản phẩm, dịch vụ gì trong CeFi hoàn toàn đều có thể được thay thế bằng những ứng dụng DeFi. Sau đây chính là bảng so sánh các tổ chức, dự án trong DeFi vs CeFi:

Bản chất của DeFi

DeFi chính là một ứng dụng thiết thực nhất của blockchain. Nó tận dụng được những ưu điểm của blockchain. Gồm có:

- Tính phân tán (Distributed).

- Tính minh bạch (Transparent).

- Tính phi tập trung (Decentralized).

Bên cạnh đó các bạn có thể tham khảo thêm Blockchain là gì để có thể hiểu chi tiết hơn về cách hoạt động và những tính chất của Blockchain. Như vậy, DeFi cũng kế thừa các tính chất từ Blockchain:

Sau đây chính là những tính chất của DeFi:

- Không cần phải sự cho phép – Permissionless.

- Tính phi tập trung – Decentralized.

- Tính minh bạch – Transparent.

- Không bao giờ cần phải ủy thác – Self-Custody.

- Không cần đặt sự tin tưởng mà vẫn đảm bảo an toàn 100% – Trustless.

Thông qua so sánh ở phía bên trên, chúng ta có thể thấy DeFi có thể loại bỏ được bên thứ 3 trung gian (cá nhân, chính phủ, ngân hàng, tổ chức).

Lúc này bên thứ 3 trong DeFi hoàn toàn không phải là những tổ chức, chính phủ hay ngân hàng(những người có thể kiểm soát chúng ta) mà Smart contract của Blockchain sẽ đảm nhận vai trò đó.

Lịch sử phát triển của DeFi

Theo như mình được biết để có được DeFi của ngày hôm nay, DeFi đã trải qua cực kỳ nhiều năm lột xác bắt đầu từ năm 2015. Cứ mỗi một năm như thế, thị trường đều sẽ có một “nhân tố” làm thay đổi hoàn toàn cuộc chơi.

11/2013: Ethereum ra đời

Tháng 11 năm 2023, Ethereum ra đời với smart contract (hợp đồng thông minh). Bên cạnh đó Blockchain này cho phép các dapp (ứng dụng phi tập trung) xây dựng trên nó. Từ đấy trở đi làm tiền đề cho hệ sinh thái DeFi trên nền tảng Ethereum sau này.

Ethereum đã vượt trội hơn Bitcoin rất nhiều nguyên nhân là do ứng dụng được ưu điểm của Smart Contract, từ đó tạo ra một hệ sinh thái lớn tính tới thời điểm hiện tại. Đồng thời Ethereum cũng nhận được sự hỗ trợ vô cùng lớn từ bên phía Ethereum Foundation, chính vì việc này đã giúp Ethereum luôn luôn tồn tại sự cải tiến cũng như trở nên thích hợp với nhu cầu của thị trường.

12/2014: MakerDAO ra đời

MakerDAO được coi là một trong những dự án thứ nhất được công bố ra mắt trên Ethereum Blockchain. MakerDAO chính là dự án Lending trợ giúp cho vay với tài sản thế chấp duy nhất đó chính là ETH ở khoảng thời gian đầu. Hiện giờ họ đã hỗ trợ thêm nhiều tài sản thế chấp hơn và đồng thời trở thành một đơn vị ra mắt Decentralized Stablecoin DAI thành công nhất, phổ biến nhất trên thị trường.

30/4/2016: The DAO ra đời

The DAO ra đời với vai trò trở thành tổ chức đầu tư phi tập trung được quản lý chặt chẽ bởi nhiều người.Tuy là sau đấy The DAO đã hoàn toàn bị hack nhưng mà chúng đã đánh dấu sự ra đời của DAO – tổ chức quản lý phi tập trung với số tiền huy động được lên tới con số 150 triệu đô, mở ra tiền đề cho cực kỳ nhiều thể loại DAO khác ra đời.

27/9/2018: Compound ra đời

Giống như MakerDAO, Compound chính là nền tảng cho vay và vay. Sự không giống nhau đó chính là Compound trợ giúp thế chấp và cho vay nhiều tài sản hơn, việc này tạo nên sự đa dạng và phong phú cho người sử dụng. Bên cạnh đó, đây cũng chính là một trong những dự án thứ nhất triển khai chương trình Liquidity Providing (cung cấp thanh khoản) để có thể được thưởng token COMP. Từ đấy trở đi tạo ra xu hướng reward token (thưởng token dự án).

2/11/2018: Uniswap ra đời

Tuy là Uniswap không phải là một dự án thứ nhất áp dụng mô hình AMM. Nhưng mà, đây lại là dự án mang tới sự thành công nhiều nhất khi triển khai mô hình hiệu quả và dễ dàng, tính tới thời điểm hiện tại họ đã có phiên bản Uniswap v3 với rất nhiều cải tiến vô cùng ấn tượng và mở rộng sang mảng NFT. Bên cạnh đó Uniswap cũng là một hình mẫu lý tưởng của rất nhiều dự án DEX trên thị trường có thể kể tới như Pancakeswap, Sushiswap, Balancer, Curve…

DeFi TVL lần đầu cán mốc 10 tỷ USD vào ngày 11 tháng 9 năm 2020

DeFi TVL lần đầu cán mốc 100 tỷ USD vào ngày 29 tháng 4 năm 2021

Sau khoảng thời gian này, DeFi đã có thể đạt được nhiều cột mốc mới hơn tuy nhiên thì rất khó có thể theo dõi theo một cách trình tự được nữa. Bởi vì chỉ cần đúng duy nhất một chu kỳ tăng trưởng, có rất nhiều dự án ra đời ở các mảng hoàn toàn khác nhau, những hệ sinh thái khác nhau.

Vì thế cho nên ở trên phương diện của nhà đầu tư, chúng ta cần phải chia chúng thành các mảng, các thành phần nhằm để có thể thuận tiện, dễ dàng theo dõi tiến độ phát triển.

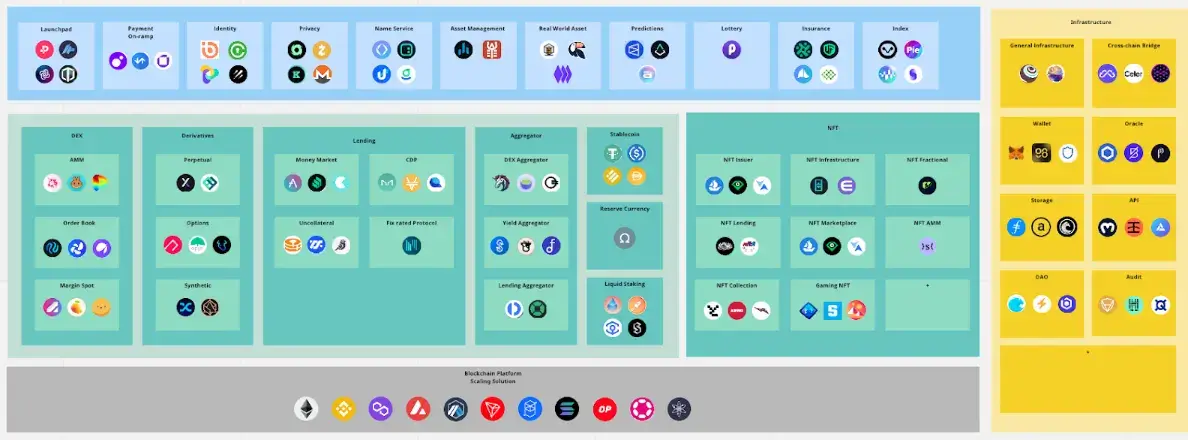

Những thành phần của DeFi – DeFi Stack

Thị trường DeFi có cơ chế vận hành tương đối giống nền kinh tế của một quốc gia. Để một quốc gia có thể phát triển, chúng bắt buộc cần phải sự liên kết hoàn hảo giữa nhiều ngành nghề để có thể phục vụ tốt cho nhu cầu sản xuất, nhu cầu thiết yếu, phát triển, giải trí của con người để có thể tạo ra thặng dư và sự vận động cho nền kinh tế.

Thí dụ: Để đất nước có thể phát triển ở mức cơ bản, chúng cần phải có cơ sở hạ tầng về điện nước và đường xá. Tiếp theo chính là ngành liên quan trực tiếp tới tài chính, công nghiệp cho phép người dân có thể dùng vốn để sản xuất. Sau đấy thì nền kinh tế mới chuẩn bị bắt đầu có các ngành giải trí sau khi người dân ấm no, hạnh phúc, đáp ứng được nhu cầu thiết yếu.

Giống như vậy, để thị trường DeFi phát triển một cách nhanh chóng, chúng cần phải có nhiều Stack (Lớp), có thể xem là những ngành khác nhau có thể kể tới như Lending, Oracle, DEX, Wallet,… Khi kết hợp chúng lại với nhau, tất cả những ngành hoạt động riêng lẻ sẽ tạo nên một hệ sinh thái hoàn chỉnh và liên tù tì đổi mới qua các năm.

Thí dụ: Để cho AMM có thể hoạt động, chúng cần phải có những dự án thuộc Stack Oracle để có thể lấy dữ liệu giá coin/token, bên cạnh đó AMM cũng kết hợp rất ăn ý với Stack Wallet để người sử dụng có thể kết nối ví vào AMM trước khi giao dịch.

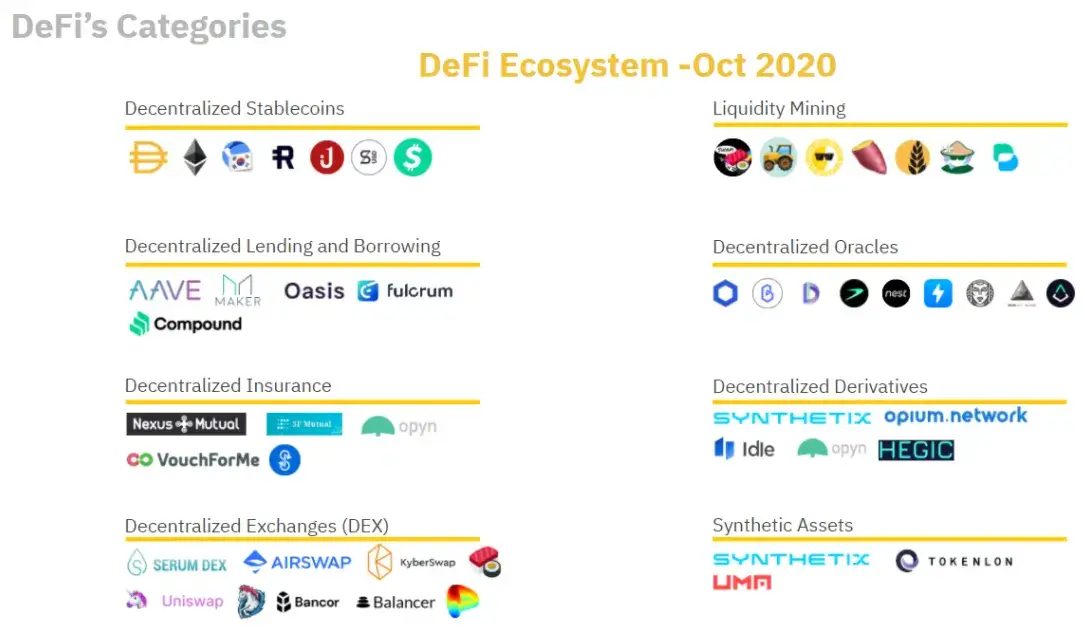

Kể từ mùa hè 2020 DeFi bắt đầu phát triển một cách vô cùng mạnh(DeFi Summer). Khoảng thời gian đấy thị trường DeFi vẫn còn vô cùng nhỏ với ít mảng và ít dự án. Có thể kể tới một số nhóm dự án đã xuất hiện từ năm 2020 như sau:

- Stablecoin phi tập trung.

- Lending & Borrowing platform (các nền tảng vay & cho vay).

- Payment (các hình thức thanh toán phi tập trung).

- DEX (các sàn phi tập trung).

Tuy vậy nhưng mà cái gì rồi cũng sẽ khác thôi, cho đến năm 2022, thị trường DeFi đã phát triển vô cùng mạnh mẽ với rất nhiều dự án, ngoài ra các dự án cũng làm ở các mảng không giống nhau. Việc này đã tạo nên DeFi Stack (Các lớp, các mảng trong thị trường DeFi), là nơi các ứng dụng được xây dựng xếp tầng lên nhau.

Mình sẽ ví việc này giống với kinh tế của một đất nước. Để cho đất nước có thể phát triển một cách mạnh mẽ, chúng cần phải có những công ty cơ sở hạ tầng để có thể đáp ứng nhà ở, đường xá, điện nước. Sau đấy chính là nhu cầu liên quan về tài chính, đặc biệt nhất đó chính là các ngân hàng để người dân có thể kinh doanh. Một khi người dân kinh tế đã đủ vững vàng và ấm no, thì những công ty liên quan về giải trí mới chuẩn bị bắt đầu ra đời để có thể đáp ứng nhu cầu.

Tương đương như thế đối với thị trường DeFi. Để những dApp có thể phát triển, chúng cần phải có nguồn thanh khoản dồi dào và một blockchain vững mạnh. Một khi đã có nhiều dự án phát triển và có thanh khoản, nhà đầu tư sẽ có thêm những nhu cầu cao hơn nhất nhiều như cho vay/vay, giao dịch phái sinh/đòn bẩy.

Những dự án đa dạng và phong phú thuộc nhiều mảng, chúng tạo nên hệ sinh thái DeFi (được giải thích một cách chi tiết hơn ở phần phía sau). Nội dung ở phía bên dưới sẽ giúp bạn có thể đọc nắm rõ hơn liên quan về các mảnh ghép chính trong DeFi.

Đặc biệt cần phải chú ý:

- Có rất nhiều phương pháp phân chia khác nhau. Thị trường vận động không ngừng nghỉ, những dự án DeFI cũng cải tiến với phát triển theo rất nhiều phương pháp khác nhau. Phương pháp chia theo lớp cấu trúc của tienao.com.vn dưới đây, các bạn có thể tham khảo.

- Thường thường Metaverse, Game, NFT hay được nhắc chung trong DeFi. Tuy vậy nhưng mà, chúng là những mảng vô cùng rộng và đồng thời có riêng các lớp (stacks) khác nhau như Gaming Stacks, NFT Stacks. Vì thế cho nên, bài viết này chỉ tập trung chú ý vào DeFi mà thôi. Còn những mảng kể ở phía bên trên sẽ được nhắc tới một cách chi tiết hơn ở những bài viết tiếp theo.

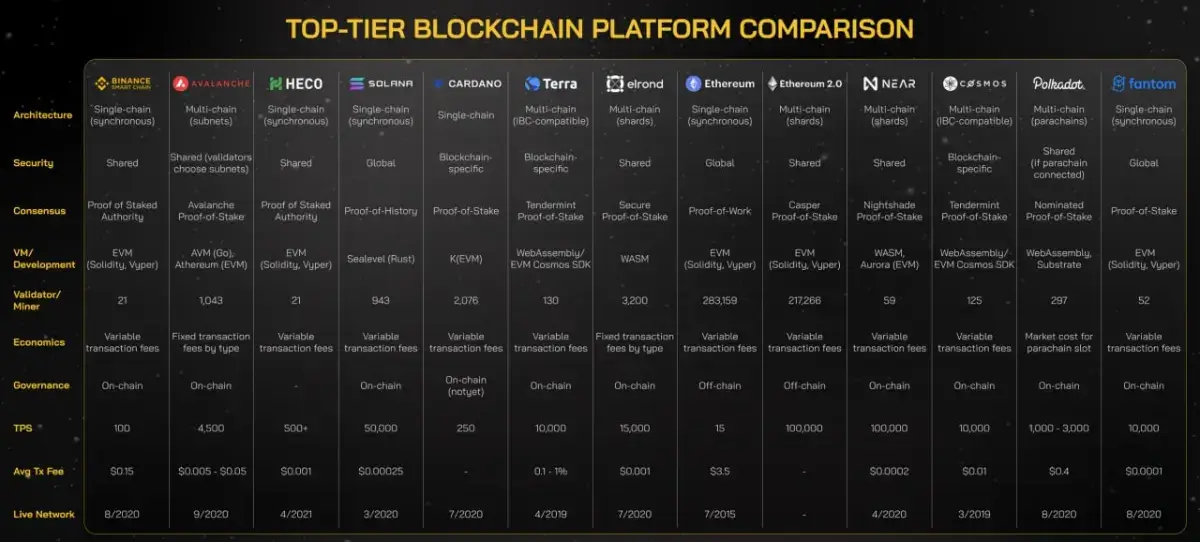

Blockchain Layer 1 & Giải pháp mở rộng Layer 2

Blockchain Layer 1 chính là các blockchain nền tảng có thể hoàn thiện và giải quyết các giao dịch của người sử dụng. Và đồng thời chúng có token riêng được dùng nhằm để trả chi phí giao dịch với staking để có thể trở thành validator của mạng lưới.

Ngoài ra, Layer 1 Blockchain cũng hoạt động giống như cơ sở hạ tầng cho các giao thức, ứng dụng và mạng khác xây dựng trên đó. Thường thường những blockchain đều được phân biệt với nhau bằng ngôn ngữ lập trình. Có thể kể tới một số dự án nổi bật đó là:

- Solidity: Avalanche C Chain, BNB Smart Chain, Ethereum, Polygon POS,…

- Go: Osmosis, Terra, Kava, Cosmos, Thorchain,…

- Rust/Move: Sui, Polkadot, Near, Solana, Aptos,…

- Các dạng khác: Cardano (Haskell), Waves (Ride),…

Mỗi một blockchain thường được định hướng, vận hành hoặc thậm chí là kiểm soát một cách chặt chẽ bởi một thực thể. Ví dụ Solana có Solana Foundation, Ethereum có Ethereum Foundation, BNB Smart Chain có Binance.

Sau đây chính là dự án nổi bật: Polkadot, Ethereum, BNB Chain, Avalanche, Solana, Cosmos, Polygon,…

Bên cạnh đó Blockchain đóng vai trò vô cùng quan trọng đối với thị trường DeFi bởi vì chúng được xem là phần “móng” của tất cả những ứng dụng trên đó.

Nếu như mà blockchain platform hoạt động một cách mượt, có hệ sinh thái đa dạng, có phí giao dịch thấp và có độ bảo mật cao thì chúng mới có thể trở thành mảnh đất màu mỡ cho người sử dụng và đồng thời developer tiếp tục phát triển và khai phá.

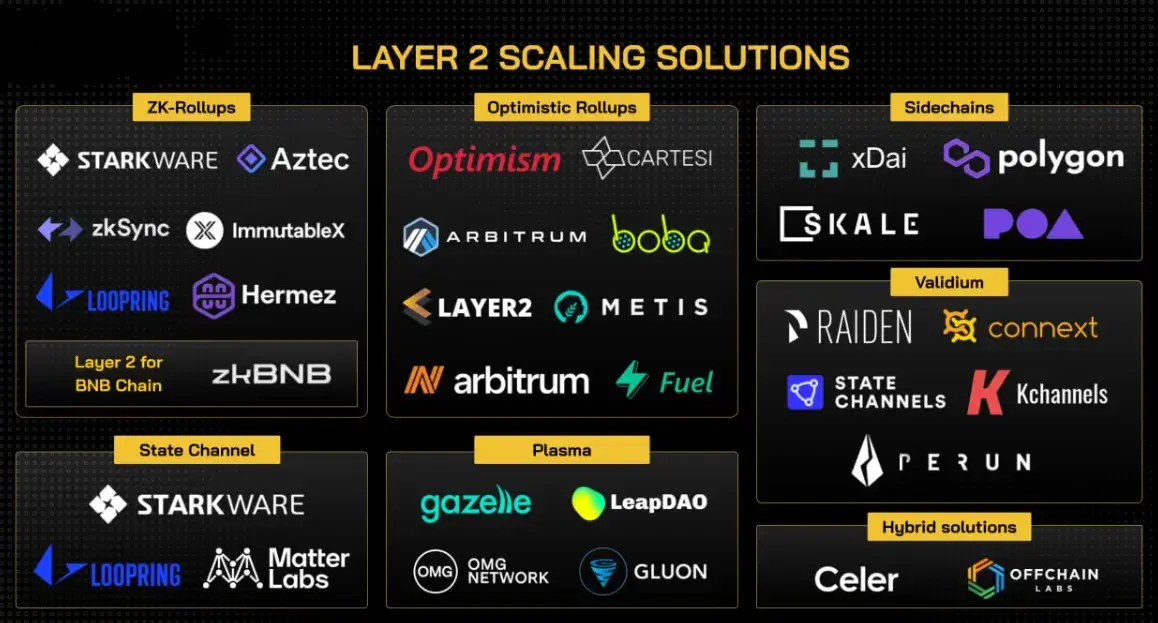

Tuy vậy nhưng mà, sự tăng trưởng nóng của DeFi đã dẫn tới nhiều blockchain platform bị tắc nghẽn một cách nặng nề. Để có thể xử lý tốt vấn đề này, những biện pháp mở rộng Layer 2 đã có mặt trên thế giới này.

Layer 2 chính là tên gọi chung chung cho các giải pháp phát triển trên layer 1 và đồng thời được kế thừa các đặc tính của layer 1 nhằm để có thể phục vụ mục đích mở rộng. Bên cạnh đó Layer 2 không phải chỉ để dành cho Ethereum mà có thể được phát triển ở bất cứ blockchain nào muốn đáp ứng nhu cầu người sử dụng ở quy mô lớn hơn. Thí dụ:BNB Chain ra mắt zkBNB, Bitcoin có Lightning network.

Tuy vậy nhưng mà, những dự án Layer 2 nhận được sự quan tâm chú ý nhất là các dự án mở rộng của Ethereum nguyên nhân bởi vì chúng có nhiều developer, thanh khoản và người sử dụng cao nhất.

Những dự án Layer 2 nổi bật của Ethereum được chia thành tất cả 7 nhánh, nổi bật nhất có thể kể đến là Optimistic Rollup cà ZK Rollup.

- Optimistic Rollup: Arbitrum, Optimism,…

- ZK Rollup: zkSync, Polygon zkEVM, StarkWare,…

Cụ thể hơn, nhánh Optimistic Rollup đang nhận được sự quan tâm chú ý nhiều hơn, hệ sinh thái cũng phát triển mạnh hơn rất nhiều do là có độ tương thích cao với các blockchain EVM. Tuy vậy nhưng mà, ZK Rollup lại được được định giá và kỳ vọng nhiều hơn nguyên nhân là do Ethereum Foundation tin 100% rằng ZK có thể giúp blockchain đạt đến mức độ phổ cập rộng lớn.

Hiện tại ZK Rollup đang ở giai đoạn sơ khai và đồng thời còn gặp rất nhiều những khó khăn, rủi ro bởi vì vẫn chưa thống nhất được ngôn ngữ lập trình. Thí dụ zkSync có Zinc, StarkWare có Cairo,… Những nhà phát triển đang cố gắng không ngừng để có thể tạo ra ngôn ngữ có độ tương thích cao nhất để thống nhất cho các dự án ZK.

Infrastructure

Thường thường Infrastructure gọi chung là các dự án cơ sở hạ tầng cho thị trường DeFi, chúng được dùng bởi các developer để có thể phát triển dApp – ứng dụng phi tập trung. Infrastructure chính là nhánh không thể nào thiếu được trong thị trường DeFi và đồng thời thường sẽ đi trước các trend của thị trường một bước bởi vì chúng mở khóa nhiều tính năng mới cho phép các dự án có thể ứng dụng.

DeFi Protocol sẽ cần Infrastructure như hình với bóng bởi vì chúng được xây dựng và phát triển xếp tầng lên nhau. Thí dụ: Một DEX Protocol sẽ cần Oracle để có thể trích xuất giá của token và đồng thời cần phải cổng kết nối Wallet để người sử dụng có thể kết nối ví Non-custodial.

Sau đây, bài viết sẽ tìm hiểu một cách chi tiết hơn liên quan về các nhánh quan trọng của Infrastructure gồm có: API, Wallet, Oracle, DAO, Storage, Cross-chain Bridge, Audit,…

Wallet

Ở trong thị trường crypto, các bạn cũng có thể lưu trữ ở nhiều ví crypto khác nhau như ví sàn, ví của các thực thể thứ 3. Tuy vậy nhưng mà để có thể tham gia DeFi toàn diện hơn, chúng ta phải cần ví Non-custodial.

Giống như tài khoản ngân hàng, ví Non-custodial trong DeFi chính là ví giúp nhận, lưu trữ, gửi và đồng thời theo dõi số dư các đồng tiền ảo như coin/token bên trong đó. Ngoài ra điểm khác biệt lớn nhất đó chính là ví này không bao giờ bị kiểm soát bởi bất cứ một thực thể nào cả trừ bạn ra.

Cho dù là Trust, Metamask hay Coin98 Super App tạo ví cho bạn, thì họ cũng không bao giờ có quyền biết hoặc truy cập Private key. Đổi lại, bạn bắt buộc cần phải có trách nhiệm giữ một cách kỹ càng Private key mà ứng dụng đã cung cấp. Nếu như mà đánh mất thì không có bất cứ một ai có thể hỗ trợ bạn lấy lại tài sản đâu. Thế nên hãy thật cẩn thận nhé.

Bên cạnh đó mỗi một ví sẽ có điểm mạnh riêng, có ví chưa hỗ trợ NFT, có ví chỉ trợ giúp ứng dụng điện thoại, web hoặc extension và có ví chỉ giới hạn một số chain. Vì thế cho nên các bạn có thể dùng ví Coin98 Super App để xử lý toàn bộ vấn đề trên cùng các tính năng tiện ích khác một cách tốt nhất.

Dự án nổi bật có thể kể tới như: SafePal, Metamask, Trust, Bitkeep, Coin98 Super App,…

Storage

Storage chính là mảng lưu trữ dữ liệu, chúng hoạt động giống với những dự án Web2 điển hình như Microsoft Azure, Google Drive, iCloud. Ở thời điểm hiện tại những dự án Decentralized Storage vẫn chưa có hiệu suất cao, giá rẻ giống như các dự án Web2.

Tuy vậy nhưng, bắt đầu từ sự kiện Google Drive shutdown trong vài tiếng đồng hồ, chúng ta đã thấy vai trò vô cùng lớn và quan trọng của Decentralized Storage bởi vì chúng không bao giờ phụ thuộc vào một server như Google. Khi Google Drive shutdown, vô cùng nhiều dữ liệu cá nhân rất quan trọng, công việc dang dở, deadline học tập lúc đó không thể dừng, việc này đã cảnh tỉnh cho người sử dụng rằng chúng ta đang hoàn toàn phụ thuộc vào những bên cung cấp dịch vụ này nhiều tới cỡ nào.

Decentralized Storage chính là hệ thống mà mỗi một thành phần trong đó hoàn toàn chịu trách nhiệm lưu trữ một phần dữ liệu, tất cả các thành phần này cùng hoạt động chung với nhau và đồng thời tạo thành một mạng lưới lưu trữ phi tập trung. Từ đấy trở đi dữ liệu sẽ không bao giờ bị phụ thuộc vào bất cứ một bên nào nữa.

Bên cạnh đó, mảng Storage còn tạo ra mô hình kinh doanh một cách hiệu quả cho phép bất cứ một ai có dư không gian lưu trữ nhàn rỗi tham gia, từ đấy kiếm lợi nhuận từ việc cung cấp dịch vụ.

Dự án nổi bật có thể kể tới: Arweave, Filecoin,…

DAO

DAO (Decentralized Autonomous Organization) chính là tổ chức tự trị phi tập trung. Không giống với những tổ chức truyền thống (như Google, Facebook,…), bằng phương pháp ứng dụng tất cả những bộ quy tắc được mã hóa bằng code, đồng thời chúng có thể hoạt động một cách độc lập mà không cần phải sự can thiệp của con người.

DAO hiện hữu từ những blockchain, giao thức DeFi áp dụng hết mức có thể mô hình quản trị on-chain, cho tới những nhóm áp dụng cơ chế đề xuất và bỏ phiếu on-chain trong nhiều lĩnh vực không giống nhau.

Mặc dù vậy nhưng toàn bộ đều có đặc điểm chung là các thành viên trong DAO đều có thể tiếp cận một cách đơn giản, kiểm chứng những đề xuất, hành động của tổ chức và đồng thời họ có thể gia nhập vào các quyết định của DAO. Từ đấy trở đi giúp dự án có thể tận dụng được sức mạnh cũng như trao lại giá trị cho cộng đồng.

DAO chính là mảng vô cùng rộng, và có khả năng phát triển thành DAO Stack bởi vì quy trình để đưa ra một quyết định chính là gồm có rất nhiều bước và vô cùng rộng. Ở thời điểm hiện tại đã có một vài mảng áp dụng DAO, điển hình như Ventures DAO của BitDAO, MetaCartel, The LAO,…

Dự án DAO nổi bật: Snapshot, Aragon.

Bên cạnh đó, CoinMarketCap cũng liệt kê tất cả những dự án Curve, Uniswap, Aave vào phân mục DAO. Nhưng mà, chúng không phải là dự án hỗ trợ thực thi quyết định trong DAO như Aragon và Snapshot mà chỉ là những dự án có áp dụng DAO trong việc quản trị.

Oracle & API

Oracle và API chính là giải pháp tốt nhất giúp những dự án DeFi có thể tiếp cận với nguồn dữ liệu từ phía bên ngoài cũng như giúp những nguồn dữ liệu bên ngoài tiếp cận trực tiếp với dữ liệu của blockchain. Blockchain không có oracle tương đương với máy tính không có internet, mặc dù có thể hoạt động nhưng mà chỉ khi nào có kết hợp tất cả hai yếu tố chúng mới có thể phát huy được tối đa tiềm năng.

Ở thời điểm hiện tại, hầu hết tất cả những dự án Oracle và API mới chỉ cung cấp giá của coin/token dành cho các dự án Lending, DEX,… Tuy vậy nhưng mà, dữ liệu thị trường Crypto sở hữu được vẫn là một phần cực kỳ nhỏ so với dữ liệu có được trên toàn thế giới. Ở trong tương lai, Oracle cũng có thể giúp DeFi mở khóa và đồng thời phát triển nhiều ứng dụng giá trị hơn nếu như mà có dữ liệu liên quan về tài chính, địa lý, môi trường, khí hậu, lịch sử,…

Để có thể làm được việc này một cách tốt nhất, Oracle cần sự góp mặt của nhiều thực thể hơn nữa để có thể giúp dữ liệu được phong phú, đa dạng, chính xác và phi tập trung hơn. Mặc dù vậy nhưng, đây cũng chính là mảng bị nhiều hacker quan tâm chú ý để có thể tấn công Oracle gây ra thiệt hại vô cùng nặng nề cho thị trường DeFi.

Có thể kể tới một số dự án nổi bật: Band Protocol, Chainlink, API3,…

Cross-chain Bridge

Vào năm 2017, thị trường có rất ít blockchain. Nhưng mà, bắt đầu từ khi DeFi Summer 2020 bùng nổ, rất nhiều Blockchain Layer 1 và Application Chain đã xuất hiện trên thế giới này. Việc này tạo nên nhu cầu đối với Cross-chain bridge khi thị trường có hơn 100 chain không giống nhau mà không thể nào kết nối với nhau.

Cross-chain bridge chính là cầu nối Cross-chain cho phép có thể chuyển giao các tài sản crypto, tokens hay dữ liệu từ Blockchain này sang Blockchain khác, trong đấy gồm có các childchain, layer 2, sidechain, layer 1.

Bridge chính là mảng không thể nào thiếu được giúp hệ sinh thái mới có thể nhận được nguồn tiền và giúp người sử dụng có thể luân chuyển vốn một cách đơn giản hơn. Bên cạnh đó Bridge được chia tất cả thành 2 cơ chế hoạt động nổi tiếng đó chính là Liquidity Network Bridge và Lock-Mint-Burn. Mỗi một dạng đều sẽ có ưu điểm và nhược điểm riêng biệt.

Nguyên nhân bởi vì độ phức tạp cao trong yếu tố kỹ thuật, Bridge chính là mục tiêu hàng đầu của những hacker để có thể hành động. Thí dụ: Harmony bị hack 100 triệu USD, Ronin bị hack 600 triệu USD và Wormhole 325 triệu USD. Đây cũng chính là lý do lớn làm cho thanh khoản của Bridge không cao, hầu hết người sử dụng vẫn chuyển tiền sang blockchain bằng phương pháp sàn CEX.

Một vài dự án nổi bật có thể kể đến như: Transfer.to, Multichain, Celer Bridge, deBridge,…

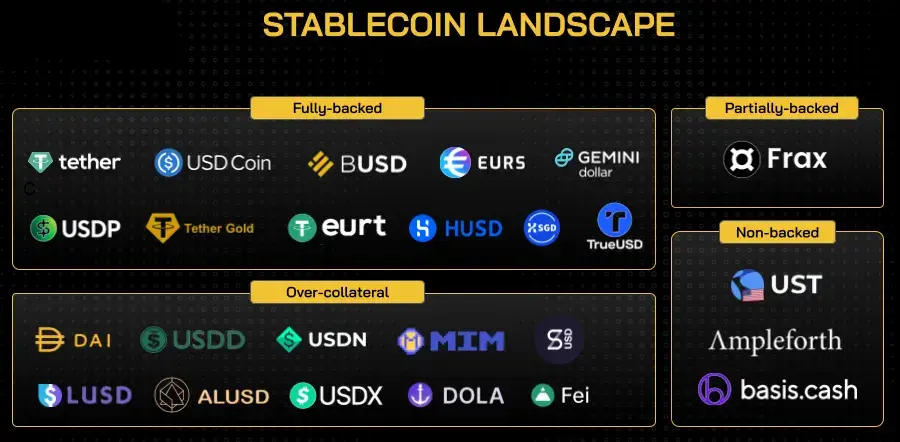

Stablecoin

Stablecoin chính là loại cryptocurrency được thiết kế với mục đích có thể giảm thiểu tối đa sự ảnh hưởng của sự biến động giá (volatility), bằng phương pháp cố định vào một tài sản ổn định hơn như hàng hoá (vàng, bạc…), tiền thật (fiat money) hay là một đồng tiền ảo khác.

Stablecoin đã thấy sự tăng trưởng vô cùng mạnh mẽ về vốn hoá và số lượng dự án trong năm 2021, nổi bật nhất là những Algorithmic Stablecoin như USDN của Waves và UST của Terra. Mặc dù vậy nhưng mà, vào năm 2022 chúng ta đã sụp đổ hoàn toàn và đồng thời chứng minh mô hình này không vững chắc.

Một mô hình bền vững chính là mô hình Full-backed (Bảo trợ toàn phần hoặc có giá trị lớn hơn). Tính tới thời điểm hiện tại có 2 nhánh làm tốt nhất đó chính là:

- Over-collateral (Thế chấp tài sản có giá trị cao hơn) như của MakerDAO và DAI.

- Centralized Stablecoin (Thế chấp bởi các Fiat-currency hoặc các tài sản tương tự) như BUSD, USDT, USDC,…

Ở trong thị trường DeFi, Stablecoin chính là một mảnh ghép vô cùng quan trọng giúp một hệ sinh thái có thể gia tăng liên quan về thanh khoản. Bên cạnh đó nhà đầu tư có thể hoàn toàn dựa vào chỉ số của Stablecoin để dự đoán nguồn tiền sẽ đi và về đâu trong thị trường.

Hầu hết Stablecoin trong thị trường được peg với đồng USD của Mỹ. Mặc dù vậy nhưng mà trong khoảng thời gian sắp tới, thị trường Stablecoin có thể đa dạng và phong phú hơn nữa khi nhiều Fiat Currency khác gia nhập. Thí dụ Circle ra mắt EUROC – Stablecoin dựa trên đồng EUR của châu Âu.

Tìm hiểu: Phân tích Stablecoin – “Kim chỉ nam” của dòng tiền trong crypto

Reserve Currency

Stablecoin chính là một khái niệm đã không còn xa lạ đối với chúng ta, khi làm xong một lệnh trade hay tính lời lỗ chúng ta đều có thể quy ra Stablecoin như USDC, USDT. Nhưng mà, OlympusDAO đã cho rằng thị trường Crypto cần loại tiền tệ mới và OHM được sinh ra để có thể xử lý vấn đề đấy một cách tốt nhất.

Bên cạnh đó OlympusDAO đưa ra khái niệm Protocol Controlled Value cho phép họ có thể kiểm soát một cách chặt chẽ các loại tài sản trong quỹ từ đấy trở đi tạo nên loại tiền tệ có độ tín nhiệm cao. Đồng thời họ cũng giới thiệu thuật toán Algorithmic Reserve Currency nhằm bảo đảm tuyệt đối sự ổn định của OHM.

Sự thành công viên mãn của OlympusDAO đã kéo theo sự ra đời của hơn 100 dự án Fork. Mặc dù vậy nhưng mà, thị trường Downtrend đã tác động vô cùng mạnh mẽ lên OlympusDAO làm cho mô hình này không còn bền vững giống như trước và đồng thời không thể tăng trưởng được nữa.

Sau đây chính là dự án nổi bật: OlympusDAO.

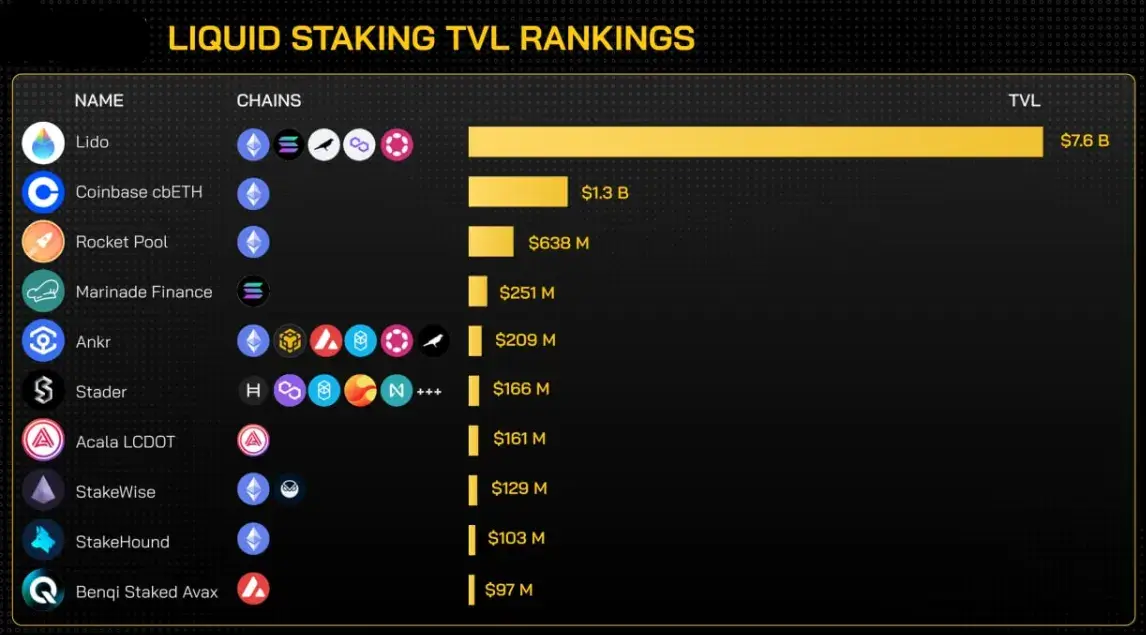

Liquid Staking

Liquid Staking được dùng nhằm để miêu tả tất cả những giao thức (protocol) cho phép có thể tạo ra các tài sản tổng hợp (synthetic assets) của các tài sản được stake trong một mạng lưới phi tập trung.

Qua đấy, những Liquid Staking Protocol cho phép những tài sản được staking có thể bán và mua, thanh khoản được trên những thị trường khác, ngoài ra có thể dùng những tài sản tổng hợp để gia nhập vào các hoạt động khác của crypto.

Thí dụ: Lido Finance cho phép người sử dụng có thể stake ETH và nhận lại stETH. Trừ việc nhận được staking reward từ số ETH đã stake, người sử dụng còn có có thể dùng stETH trong các protocol khác trên các EVM chain như cung cấp thanh khoản trên các AMM, cho vay trên Aave hoặc tham gia liquidty mining.

Một vài dự án nổi bật có thể kể tới là Stader, RocketPool, Ankr, Lido Finance,…

DEX (AMM, Order book, Margin)

DEX chính là sàn giao dịch phi tập trung và đồng thời đã tồn tại vô cùng lâu trước khi Defi Summer bùng nổ. Tuy vậy nhưng mà, ở khoảng thời gian đấy chỉ có đúng duy nhất Orderbook DEX, tức là lệnh được khớp theo sổ lệnh. Đối với một thị trường ít người sử dụng, nếu như mà thanh khoản thấp thì Orderbook không bao giờ hiệu quả, vì thế cho nên người dùng cũng sử dụng CEX thay vì DEX.

Bắt đầu từ lúc AMM DEX xuất hiện trên thế giới này hoạt động trên cơ chế Liquidity Pool cho phép token có thể đơn giản trade ở bất kỳ giá nào, DeFi đã bùng nổ vô cùng mạnh mẽ. Đồng thời đây cũng chính là mảng cực kỳ quan trọng giúp hệ sinh thái DeFi có thể chứa đựng thanh khoản trong các Liquidity Pool của DEX.

Đối với hệ sinh thái DeFi, DEX được xem chính là nơi vô cùng quan trọng của nhà đầu tư, các dự án và nhà đầu cơ. DEX chính là dự án không bị ảnh hưởng một chút tiêu cực nào từ bên phái thị trường như Lending trong xu hướng Downtrend. Mặc dù vậy nhưng mà xu hướng dùng DEX token để có thể thu hút thanh khoản đã làm cho token của họ hoàn toàn bị lạm phát và giảm một cách nhanh chóng.

Ở thời điểm hiện tại, mô hình Fork từ Uniswap v2 chính là mô hình DEX nổi tiếng nhất, chúng đã xuất hiện ở toàn bộ hệ sinh thái trên thị trường. Để có thể bức phá hơn nữa, Uniswap đã quyết tâm ra mắt phiên bản v3 với cơ chế cung cấp thanh khoản tập trung giúp người sử dụng có thể tối ưu hóa nguồn vốn khi cung cấp thanh khoản và đồng thời nhận được sự ủng hộ vô cùng mạnh mẽ từ bên phía cộng đồng.

Bên cạnh đó, để có thể phục vụ nhu cầu giao dịch đòn bẩy, một vài sàn Margin DEX đã ra đời, kết hợp giữa DEX và Lending cho phép người sử dụng có thể tăng vị thế giao dịch. Hầu hết những sàn Margin DEX hoạt động theo cơ chế Order book. Nhưng mà, hiệu suất của những sàn này vẫn còn tương đối thấp.

- Dự án Order book DEX nổi bật: ApolloX DEX, Injective Protocol, Demex,…

- Dự án AMM DEX nổi bật: Balancer, Curve, Pancakeswap, Uniswap,…

- Dự án Margin DEX nổi bật: Ooki, OpenLeverage, Mango Market,…

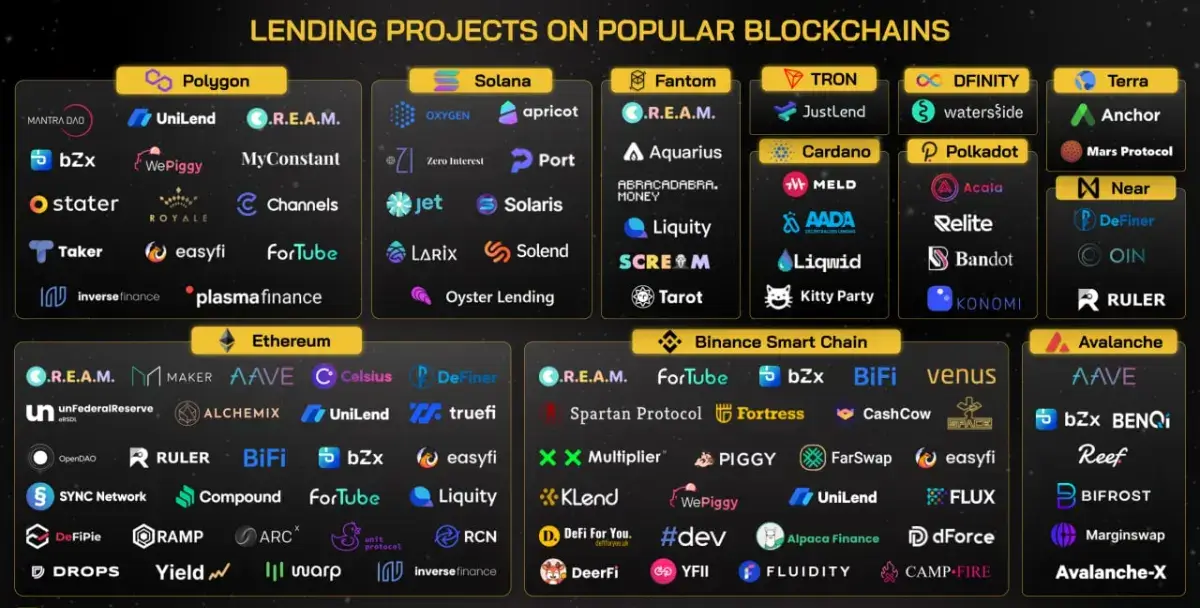

Lending and Borrowing

Lending & Borrowing chính là nền tảng cho vay và vay phi tập trung, hai chủ thể chính ở trong Borrowing với Lending đó chính là:

- Borrowers (loan takers): Vay tài sản hoặc tiền từ các Lender và đồng thời trả lãi cho số tiền đó.

- Lenders (depositors): Dùng những tài sản hoặc tiền để cho những Borrower vay với tỷ lệ lãi suất nhất định. Họ sẽ nhận lại được lãi suất và vốn gốc sau một thời gian theo như đã thoả thuận ban đầu đã ký kết.

Bên cạnh đó mô hình này còn có sự góp mặt của Lending Protocol đóng vai trò kết nối, Liquidator đóng vai trò thanh lý.

Sau DEX, Lending chính là nhánh thứ 2 giúp giữ thanh khoản cho thị trường DeFi và đồng thời cho phép nhà đầu tư có thể tối ưu hoá hiệu quả dùng vốn. Mặc dù vậy nhưng mà, đây chính là mảng chịu rất nhiều rủi ro trong Downtrend, các bạn cũng có thể đọc thêm về vụ tấn công Aave của hacker, vụ tấn công của Mango Market và vụ thiếu thanh khoản của Solend thông qua CRV token.

Những Lending Protocol có thể được chia thành tất cả 2 dạng đó chính là CDP và Money Market:

- Money Market chính là những protocol cho phép người sử dụng có thể cho vay hoặc vay những crypto assets. Thí dụ, người sử dụng có thể deposit ETH để vay DAI, LINK hoặc bất cứ crypto asset nào hệ thống hỗ trợ.

- Dự án Money Market nổi bật: Compound, Aave,…

- CDP chính là những protocol cho phép người sử dụng có thể thế chấp các crypto assets để tạo các vị thế nợ có thế chấp và mint các stablecoin của giao thức. Nói chung người sử dụng hiện đang thế chấp các crypto assets của họ và đồng thời vay stablecoin từ protocol vì vậy cho nên nhóm dự án này được sếp vào category lending & borrowing.

Dự án CDP nổi bật: Venus, MakerDAO,…

Money Market chính là mô hình nổi tiếng hơn nhất nhiều, tuy vậy nhưng mà CDP sẽ chính là mô hình mà những Protocol hướng tới khi họ đã có thế lực trên thị trường. Thí dụ: Aave phát triển từ Money Market, sau đó thống trị thị trường và đồng thời muốn ra mắt GHO Stablecoin của riêng mình.

Bên cạnh đó, thị trường DeFi Lending còn ra mắt dạng Protocol mới đó chính là Fix-rate Protocol và Uncollateral Lending.

Uncollateral Lending chính là những dự án cho vay tín chấp (chỉ cần thế chấp 1 phần hoặc không cần thế chấp). Ở thời điểm hiện tại, dự án chỉ cho phép vay đúng duy nhất 1 chiều, có nghĩa là người đi vay chỉ giới hạn ở các tổ chức, công ty được đội ngũ Lending xét duyệt về mặt uy tín. Còn người sử dụng sẽ gửi tài sản vào và có thể nhận về lãi suất. Bên cạnh đó mô hình này sẽ cung cấp lãi suất cao hơn rất nhiều tuy nhiên thì rủi ro cũng vô cùng cao nguyên nhân bởi vì khoản vay không được bảo đảm bằng tài sản thế chấp.

Có thể kể tới một số dự án nổi bật như: Finance, Goldfinch, TrueFi, Maple…

Fix-rate Protocol chính là một mô hình cho vay với một mức lãi suất cố định và đồng thời chúng được tạo ra để có thể xử lý hạn chế của mô hình lãi suất thả nổi ở thời điểm hiện tại. Lãi suất thả nổi cho phép DeFi Protocol có thể điều chỉnh lãi suất một cách đơn giản để điều tiết nguồn tiền trong Protocol. Tuy vậy nhưng mà sự biến động về giá và thanh khoản rất thấp làm cho lãi suất có lúc bị biến động quá mức và đồng thời cản trở sự tham gia của những tổ chức tài chính lớn nguyên nhân bởi vì rủi ro vô cùng cao.

Dự án nổi bật: Notional Finance.

Tìm hiểu: Phân tích Lending – Tiền đề cho sự phát triển của DeFi

Aggregator

Aggregator chính là Protocol có vai trò tổng hợp sản phẩm hoặc chức năng từ các dự án ở các stack phía dưới như Lending, DEX,… Ở thời điểm hiện tại gồm có tất cả 3 dạng Aggregator nổi bật đó chính là Yield Aggregator, DEX Aggregator và Lending Aggregator.

DEX Aggregator là giúp trader có thể so sánh giữa nhiều DEX khác nhau để tìm ra những liquidity pool có chi phí thấp nhất và thanh khoản cao nhất. Từ đấy trở đi trader có thể chọn lựa được tỉ giá một cách tốt nhất, và độ trượt giá thấp nhất có thể mà không cần phải so sánh thủ công ở nhiều DEX.

Dự án DEX Aggregator nổi bật: OpenOcean, 1Inch, Matcha.

Lending Aggregator giúp cho người sử dụng lựa chọn những Lending Protocol có một mức lãi suất vay thấp nhất, lãi suất tiền gửi cao nhất và tỉ lệ Loan to Value tối ưu cho người đi vay.

Dự án Lending Aggregtor nổi bật: DefiSaver, InstaDapp,…

Tóm lại Yield Aggregator được sinh ra trên thế giới này để có thể phục vụ nhu cầu kiếm lợi nhuận trong thị trường DeFi thông qua hình thức Staking, Cung cấp thanh khoản,… nhà đầu tư sẽ dùng Yield Aggregator để có thể tìm kiếm và tối ưu cơ hội kiếm tiền trong thị trường DeFi.

Dự án Yield Aggregator nổi bật: Beefy Finance, Yearn Finance,…

Derivatives

Derivative (hay phái sinh) chính là hợp đồng giao dịch tài chính giữa 2 hoặc nhiều bên, dựa hoàn toàn trên giá trị tương lai của một tài sản cơ sở nào đó. Có nghĩa là người ta sẽ giao dịch dựa trên giá trị của một thực thể khác chứ không cần phải trực tiếp sở hữu nó. Ngoài ra lợi nhuận được tạo ra dựa vào biến động và chênh lệch giá của tài sản cơ sở đó.

Mảng Derivatives được chia tất cả thành 3 nhánh chính đó là Synthetic, Perpetual và Options.

Perpetual

Perpetual (không kỳ hạn, mãi mãi…) chính là nhánh cho phép trader có thể giao dịch những hợp đồng tương lai không kỳ hạn (Perpetual Futures). Bắt đầu từ lúc thị trường DeFi phát triển vô cùng mạnh vào năm 2022, những dự án Perpetual Futures đã phát triển cực kỳ mạnh, nổi bật nhất đó chính là bộ đôi Perpetual Protocol và dYdX.

Hầu hết tất cả những dự án Perpetual Futures đều dùng cơ chế Orderbook để có thể hoạt động, việc này tức là trader giao dịch với trader. Tuy vậy nhưng mà, sự có mặt của GMX đã tạo nên sự hoàn toàn khác biệt khi áp dụng mô hình cho phép người sử dụng có thể cung cấp thanh khoản và đồng thời giao dịch với trader. Nếu như mà trader lời to thì đồng nghĩa với việc nhà cung cấp thanh khoản sẽ hoàn toàn bị lỗ và đổi lại. Tính tới thời điểm hiện tại, mô hình của GMX tương đối thành công và đồng thời được fork ở nhiều hệ sinh thái khác nhau.

Dự án nổi bật có thể kể tới như: Perpertual Protocol, dYdX, GMX.

Synthetic

Synthetic Asset (Tài sản tổng hợp) chính là một loại hình phái sinh mới. Phái sinh (Derivative) có nghĩa là những tài sản có giá trị được lấy từ một tài sản hoặc điểm chuẩn khác.

Trong DeFi, Synthetic asset chính là các token đại diện kỹ thuật số của các phái sinh. Trong đấy tất cả những công cụ phái sinh là những hợp đồng tài chính cung cấp khả năng tiếp xúc tùy chỉnh đối với tài sản cơ bản hoặc vị thế tài chính, synthetic asset là đại diện được token hoá của các vị trí đó.

Nhờ hoàn toàn vào Synthetic, DeFi trở nên đa dạng và phong phú hơn rất nhiều, và đồng thời có nhiều ứng dụng hơn, từ đấy trở đi có thể thu hút người sử dụng tới với DeFi nhiều hơn. Dự án nổi bật có thể kể tới là Synthetix, họ mở cửa cho phép bạn giao dịch với nhiều loại tài sản Forex như sJYP, sGBP,… Vào thời điểm trước đây, Mirror Protocol còn cho phép bạn giao dịch cổ phiếu Mỹ như mua bán coin trong Crypto.

Mặc dù vậy nhưng mà những dự án Synthetic lại không phát triển mạnh nguyên nhân bởi vì các token được tạo ra từ họ không được ứng dụng nhiều, từ đấy trở đi thanh khoản cũng dần trở nên thấp.

Dự án nổi bật: Synthetix, Alchemix,…

Options & Defi Options Vault

Options Contract ( hay hợp đồng quyền chọn ) chính là một thỏa thuận mà trong đó, nhà đầu tư gia nhập hợp đồng hoàn toàn có quyền bán hoặc mua tài sản ở một mức giá được xác định trước, cũng có khả năng diễn ra trước hoặc tại một thời điểm nhất định.

Tuy là khái niệm này nghe một cách kỹ càng thì có thể thấy khá giống như hợp đồng tương lai, tuy nhiên thì nhà đầu tư mua hợp đồng quyền chọn không có nghĩa vụ phải thực hiện vị thế của họ. Hợp đồng quyền chọn thường được sử dụng để đầu cơ giá hoặc là được dùng để phòng ngừa rủi ro có thể xảy ra bất cứ lúc lúc nào ở các vị thế hiện tại.

Dự án nổi bật: Opyn, Ribbon Finance, Dopex,…

Mặc dù vậy nhưng mà hạn chế của Options chính là tính thanh khoản thấp. Vì thế cho nên để có thể xử lý vấn đề này một cách tốt nhất, DeFi Options Vault đã ra đời cho phép nhà đầu tư cung cấp thanh khoản cho thị trường Options và đồng thời kiếm lợi nhuận từ đó.

Dự án nổi bật: Friktion, Ribbon, StakeDAO, Thetanuts,…

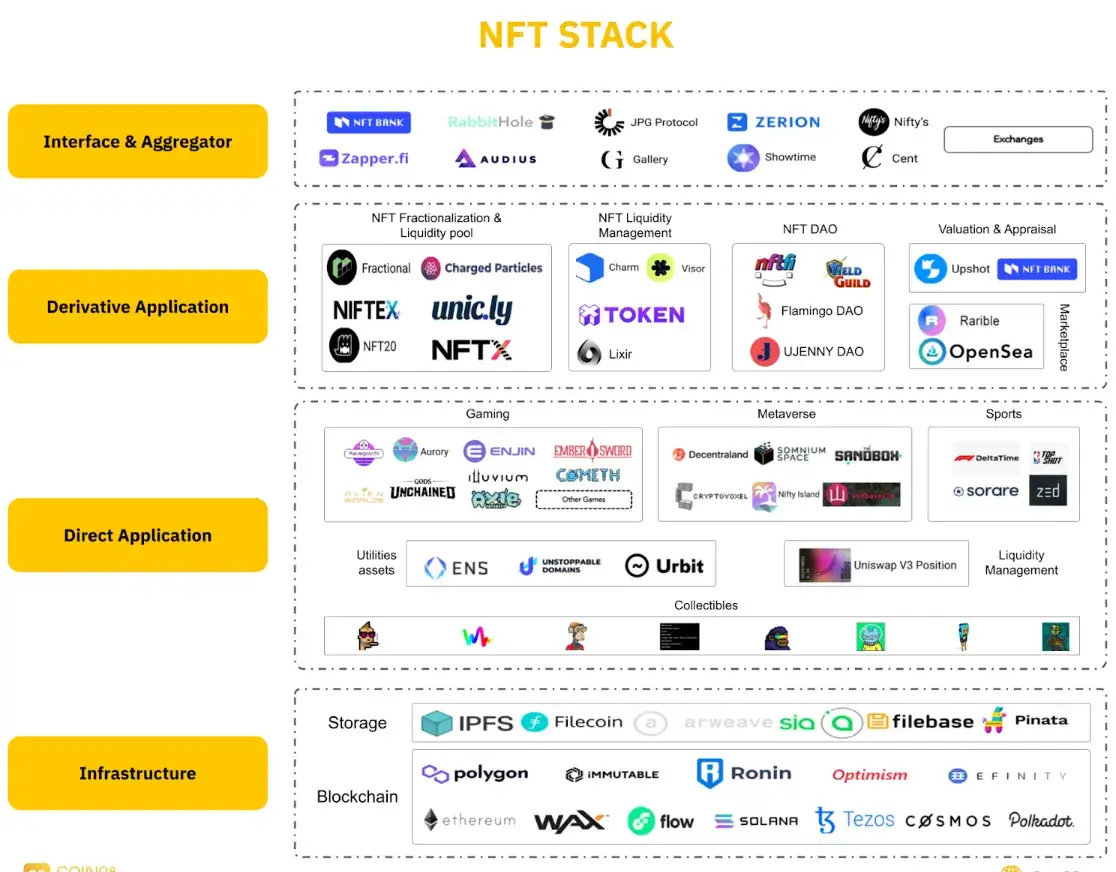

NFT

NFT chính là viết tắt của Non-fungible Token, là một loại token có tính độc nhất vô nhị và đồng thời không thể nào bị thay thế bởi bất cứ token nào khác. Vì thế cho nên, NFT có thể sử dụng để làm chứng cứ xác thực và quyền sở hữu trong lĩnh vực kỹ thuật số. Có khả năng đây chính là tài sản ảo hoặc phiên bản mã hóa của tài sản trong thế giới thực.

Ở trong thị trường DeFi thì NFT càng ngày càng đóng vai trò vô cùng quan trọng. Thí dụ:

- Mảng Name Service cho phép người sử dụng DeFi có thể tạo ra các tên miền đại diện cho các ví, các tên miền này được phát hành dưới dạng NFT.

- Ở trong tương lai, những dự án Real World Asset sẽ sử dụng NFT để token hóa các tài sản ngoài đời thực để có thể đưa vào trong thị trường DeFi.

- Để có thể vận hành mô hình thanh khoản tập trung ở Uniswap v3, những vị thế cung cấp thanh khoản được tạo ra dưới dạng NFT.

- GameFi kết hợp cả NFT và token để có thể ra trò chơi, trong đấy token được sử dụng nhằm để tiền tệ thanh toán hoặc phản ánh giá trị của trò chơi và NFT được sử dụng làm vật phẩm.

- Các dự án DeFi liên quan trực tiếp tới nội dung như video, bài viết, âm nhạc đều ứng dụng NFT để có thể tạo ra các thực thể độc nhất vô nhị, có thể bảo toàn và xác minh tính bản quyền sở hữu.

Qua các thí dụ ở phía bên trên, chúng ta có thể thấy rõ ràng NFT có sự liên quan mật thiết tới thị trường DeFi và đồng thời cũng mở cánh cổng cho phép DeFi ra mắt nhiều sản phẩm độc đáo, mới lạ và còn có ứng dụng tốt hơn rất nhiều với thị trường thực tế.

Launchpad

Launchpad chính là một nền tảng được sinh ra với mục đích có thể kết nối những dự án muốn gọi vốn với những nhà đầu tư muốn có sớm token dự án ở mức giá ưu đãi bằng phương pháp phát hành token dự án ra cộng đồng.

Còn riêng đối với người sử dụng, việc gia nhập vào các launchpad đem tới hiệu quả đầu tư cao hơn rất nhiều cho dù là họ đầu tư theo trường phái dài hạn hay ngắn hạn đi chăng nữa, bởi vì họ có khả năng mua một lượng token giới hạn của dự án mới ở một mức giá vô cùng ưu đãi.

Mặc dù vậy nhưng mà, trong thị trường Downtrend, những dự án Launchpad không thể nào có thể tăng trưởng được nguyên nhân là do không có một chút lực mua nào từ bên phía cộng đồng. Và bên cạnh đó còn có rất nhiều dự án được ươm mầm qua Launchpad cũng không phát triển sau khi đã gọi vốn.

Dự án nổi bật: Polkastarter, DAO Maker,…

Identity

Cũng có thể hiểu danh tính (Identity) chính là một bộ các định tính (claim) của một nhóm, cá nhân, sự vật. Claim ở đây có khả năng là xuất thân, các đặc điểm liên quan, khuôn mặt và tiểu sử. Để có thể xác định được chính xác danh tính của một người, chính phủ đã phát hành căn cước công dân.

Giống như vậy, một vài dự án trong thị trường DeFi cũng đề nghị bạn có thể xác thực danh tính. Điểm không giống nhau lớn nhất đó chính là đối với Decentralized Identity, dữ liệu của bạn sẽ hoàn toàn được lưu trữ bởi các ví Non-custodial và đồng thời được dùng ở tất cả thị trường DeFi.

Dự án nổi bật có thể kể tới như: Galxe Passport, BrightID, Gitcoin Passport,…

Privacy

Privacy hay tính riêng tư chính là trạng thái tự do mà chủ thể không bị bất cứ việc gì hoặc bất cứ một ai theo dõi và quan sát. Việc này là đặc biệt vô cùng quan trọng đối với blockchain, khi hiện nay chúng ta không phải chỉ luân chuyển thông tin trên mạng internet, mà đồng thời chúng ta còn luân chuyển giá trị là tài sản nữa.

Mặc dù vậy nhưng mà tất cả những thông tin cá nhân như địa chỉ ví rất hay bị lộ ra, thí dụ như những quỹ cũng không thể ẩn danh địa chỉ ví của họ khi theo dõi On-chain.

Vì thế cho nên rất nhiều dự án Privacy đã ra đời để có thể xử lý vấn đề này từ cấp độ blockchain cho đến dApp. Ở trong tương lai, ZK-Rollup được coi là công nghệ có thể xử lý vấn đề này khi có khả năng xác thực người sử dụng nhưng mà không cần họ cung cấp thông tin cá nhân.

Dự án nổi bật: Keep Network, Tornado Cash, Secret Network,…

Name Service

Name Service chính là các dự án hỗ trợ đăng ký tên miền hoạt động trong thị trường DeFi. Thay vì là dùng địa chỉ ví rất khó nhớ và vô cùng dài, người sử dụng có thể hoàn toàn thay thế bằng tên miền dễ nhớ, ngắn và đồng thời được phát hành dưới dạng NFT.

Phương pháp hoạt động này tương đương với tên miền trong không gian web, nếu như mà muốn truy cập trang báo VnExpress, thay vì là bắt buộc cần phải nhớ địa chỉ IP gốc là 42.117.40.159, người sử dụng chỉ cần gõ vnexpress.net là đã có thể truy cập. Rất lợi hại đúng không.

Bên cạnh đó điểm hạn chế của các dự án tên miền đó chính là chúng chỉ có thể hoạt động ở một blockchain nhất định mà thôi. Độ lớn của các dự án tên miền sẽ hoàn toàn phụ thuộc vào sự hỗ trợ của blockchain foundation và sự liên kết của họ đối với các dự án trong hệ để có thể phát triển.

Sự phát triển của những dự án tên miền đã mở cửa cho thị trường tên miền hoạt động một cách vô cùng nhộn nhịp, sống động các tên miền đại diện cho thương hiệu cực kỳ lớn, nếu như mà tên miền càng dễ nhớ càng ngắn thì sẽ được định giá càng cao. Ở thời điểm hiện tại, vô cùng nhiều thương hiệu và công ty lớn đã có tên miền để có thể bắt đầu hoạt động trong thị trường Web3.

Dự án nổi bật: Aptos Name Serice (Aptos), Ethereum Name Service (Ethereum), SpaceID (BNB Smart Chain), Unstoppable Domains (Polygon),…

Predictions

Predictions chính là thị trường dự đoán phi tập trung. Bên cạnh đó người dùng có thể sử dụng các dApp này để cá cược cho kết quả của các trận đấu thể thao, bỏ phiếu bầu cử tổng thống,… Mảng Predictions chính là mảng tương đối mới và đồng thời vẫn chưa có tiêu chuẩn chung giữa nhiều dự án. Vì thế cho nên mỗi một dự án đang có cơ chế hoạt động cũng như có thị trường đặt cược không giống nhau.

PolyMarket hoàn toàn hoạt động theo dạng token. Thí dụ chủ đề cược chính là đội bóng A có thắng hay không? Nếu như mà tỉ lệ thắng cao thì bạn mua token Win, còn nếu như mà tỉ lệ thua cao thì mua token Lose. Trong đấy giá của token sẽ hoàn toàn biến động theo dự đoán của thị trường, nếu như mà phần lớn chọn kết quả nào thì token đó sẽ có giá cao hơn.

Ngoài ra Azuro cũng cho phép bạn có thể đặt cược tương tự tuy nhiên thì sẽ có thêm nhiều sự lựa chọn hơn. Trừ kết quả thắng thua, bạn cũng có thể cược thêm xem đội nào ghi bàn trước, tất cả hai đội có ghi bạn trong trận đấu hay là không,…

Dự án nổi bật: PolyMarket, Azuro,…

Lottery

Lottery chính là mảng số xố, giống như thị trường truyền thống, bạn sẽ có thể mua những tấm vé số để có cơ hội tham gia vào quá trình quay thưởng. Dãy số trúng thưởng sẽ gồm có rất nhiều số khác nhau, nếu như mà tỉ lệ may mắn bạn cao thì có thể trúng lớn hoặc những giải thấp hơn còn tùy thuộc vào mức độ tương đồng.

Tuy vậy nhưng mà, PoolTogether – dự án Lottery lớn nhất thị trường có phương pháp hoạt động vô cùng sáng tạo. Để có thể tạo ra thặng dư cho mỗi đợt xổ số, họ sẽ dùng số tiền người sử dụng gửi vào để kiếm thêm lợi nhuận hoặc gửi tiết kiệm trong thị trường DeFi, sau đấy mới chia cho người chơi.

Dự án nổi bật: Pancakeswap Lottery, PoolTogether,…

Indexes

Index (Chỉ số) chính là một cách để có thể theo dõi chi tiết hoạt động của một nhóm tài sản theo phương pháp chuẩn hóa. Những chỉ số thường đo lường hiệu suất của một rổ chứng khoán nhằm để có thể tái tạo một khu vực nhất định của thị trường và đồng thời thường được dùng để làm điểm chuẩn để nhận xét và đánh giá hiệu quả hoạt động của một khoản đầu tư.

Đối với sự mở rộng và phát triển của thị trường Crypto, nhà đầu tư sẽ gặp rất nhiều khó khăn trong việc quản lý, lựa chọn và theo dõi từng khoản đầu tư khác nhau. Vì thế cho nên Index đã ra đời cho phép các bạn đầu tư vào một rổ tài sản.

Ví dụ: Set Protocol có DeFi Pulse Index gồm có tất cả 11 đồng coin/token nổi bật trong DeFi như SUSHI, UNI, AAVE, SNX, MKR, COMP, BAL,… Qua đây nhà đầu tư có thể đầu tư vào một token duy nhất có giá trị phản ánh từ nhiều token trong rổ.

Dự án nổi bật có thể kể tới: Set Protocol, IndexCoop, PieDAO,…

Insurance

Decentralized Insurance chính là một hình thức bảo hiểm phi tập trung cho những người sử dụng trong các ứng dụng DeFi. Bảo hiểm trong DeFi sẽ gồm có tất cả 3 bên đó chính là: Người mua bảo hiểm, người đánh giá rủi ro và người đánh giá yêu cầu bồi thường.

- Người mua bảo hiểm: chính là những người muốn bảo vệ bản thân khỏi tất cả những rủi ro khi tham gia vào không gian mã hóa, hay những sản phẩm liên quan trực tiếp đến DeFi. Họ sẽ mua bảo hiểm liên quan và đồng thời khi có bất cứ một sự cố nào xảy ra thì họ sẽ hoàn toàn được bồi thường theo hợp đồng trong Smart Contract.

- Người đánh giá rủi ro: Là những người tin tưởng tuyệt đối hệ thống này, và bên cạnh đó họ sẽ bỏ tiền ra bảo hiểm cho những người khác. Khi mà người mua bỏ tiền ra mua bảo hiểm thì đồng nghĩa với việc số tiền này sẽ được chia cho những người nhận xét và đánh giá rủi ro này.

- Người đánh giá yêu cầu bồi thường: Những người sẽ nhận xét và đánh giá đề nghị bồi thường của các bạn có được chấp nhận hay không.

Ba bên này sẽ phối hợp ăn ý với nhau và đồng thời cùng phân chia rủi ro trong tất cả hệ thống bảo hiểm phi tập trung. Tuy vậy nhưng mà, Insurance trong thị trường DeFi không đạt được sự thành công lớn. Sau đây chính là một vài lý do:

- Sai đối tượng khách hàng (Người sử dụng DeFi chấp nhận rủi ro cao tuy nhiên thì bên thiệt hại nặng và phải đền bù là DeFi protocol)

- Sản phẩm bảo hiểm không đa dạng và phong phú

- Dự án nổi bật: Risk Harbor, Nexus Mutual, Unslashed,…

Asset Management

Asset Management (Quản lý tài sản) chính là các Protocol cho phép bạn có thể quản lý tài sản một cách thông minh nhất và đồng thời có chiến lược hơn. Trong đấy những Protocol sẽ đưa ra rất nhiều biện pháp để bạn có thể gia tăng tài sản tùy vào mức độ rủi ro khác nhau.

Bên cạnh đó, một vài dự án Asset Management còn kết nối nhà quản lý và nhà đầu tư quỹ cho phép tất cả những ai có kinh nghiệm đều sẽ thực hiện việc quản lý và gia tăng tài sản, từ đấy trở đi kiếm thêm thu nhập cho những người có nhiều tài sản.

Mặc dù vậy nhưng mà, mảng này lại không phát triển mạnh cho mấy, nguyên nhân lớn nhất đó chính là do chiến lược đầu tư không đem tới một mức lợi nhuận xứng đáng và sản phẩm chưa có độ đa dạng, phong phú.

Dự án nổi bật: Tranchess, dHedge, Saffron Finance,…

DeFi coin là gì? Tiêu chí chọn DeFi coin tiềm năng

DeFi coin chính là đồng coin/token được phát hành bởi các dự án DeFi.

Hoàn toàn giống như việc đầu tư các dự án khác trong thị trường, bạn cần phải tìm hiểu một cách kĩ càng và chọn lọc trước khi tin tưởng, đưa ra quyết định đầu tư nào của riêng mình.

Sau đây chính là một vài tiêu chí bạn cần phải nắm khi chọn lọc đầu tư vào các DeFi coin.

- Dự án phát triển trong hệ sinh thái nào? Có tác động lớn trong hệ sinh thái hay không?

- Coin đại diện cho dự án nào? Dự án thuộc mảng nào của thị trường DeFi?

- Được rót vốn bởi các quỹ hay nhà đầu tư uy tín.

- Dự án định vị đúng trend ở thời điểm hiện tại. Hoặc nếu như mà dự án không phát triển theo trend, thì bắt buộc cần phải xây dựng và phát triển trong phân khúc thiết yếu.

- Đội ngũ phát triển dự án hoàn toàn có kinh nghiệm xây dựng sản phẩm, giúp sản phẩm có thể vượt qua các giai đoạn vô cùng khó khăn như downtrend hay bị hack.

- Đội ngũ biết cách xây dựng tokenomics để có thể đem về giá trị cho token.

- Có những ứng dụng, sản phẩm có thể đáp ứng được tất cả nhu cầu của người sử dụng, đem tới trải nghiệm người sử dụng tốt nhất.

Mặc dù vậy nhưng mà, để có thể nhận xét, đánh giá bất cứ một dự án nào, không riêng dự án DeFi hay coin DeFi, bạn cần phải hết sức chú ý:

- Toàn bộ nhận xét, đánh giá đều sẽ mang tính thời điểm cao và đồng thời có thể hoàn toàn không thích hợp trong tương lai bởi vì Crypto thay đổi cực kỳ nhanh.

- Những dự án DeFi có thể hoạt động mà không cần phải có token vì thế cho nên không phải dự án DeFi nào cũng có đồng coin/token.

Hệ sinh thái DeFi trên mỗi Blockchain

Hệ sinh thái DeFi là gì?

Đầu tiên chúng ta cần phải định nghĩa liên quan về hệ sinh thái trong những lĩnh vực khác nhau.

Hệ sinh thái trong tự nhiên chính là một hệ thống mở hoàn chỉnh gồm có những thành phần không sống như đất khoáng, không khí, nước (gọi chung là sinh cảnh) và các thành phần sống (quần xã).

Hệ sinh thái trong kinh doanh đó chính là một hệ thống chuỗi giá trị gồm có rất nhiều sản phẩm kết nối với nhau ở trong cùng đúng 1 lĩnh vực kinh doanh nhất định.

Hệ sinh thái có đặc điểm nổi bật đó chính là chúng có thể tạo ra môi trường win-win, cả hai bên cùng có lợi.

Với người sử dụng: Một hệ sinh thái sẽ có thể phục vụ đầy đủ toàn bộ những nhu cầu của họ. Bên cạnh đó những sản phẩm trong 1 hệ sinh thái sẽ được tương tác với nhau, đồng bộ hóa, tạo nên sự thuận tiện và đồng thời rất đơn giản khi dùng.

Đối với dự án: Hệ sinh thái sẽ giúp dự án có thể mở rộng quy mô kinh doanh, và đồng thời có thể xây dựng được chuỗi giá trị của công ty, từ đầu vào đến đầu ra. Tận dụng được tất cả những mảnh ghép đã có sẵn ví dụ như dữ liệu từ người sử dụng, cơ sở hạ tầng,…

Và đấy cũng là lý do trong thị trường Crypto, khi đã có rất nhiều dự án, những dự án phát triển ở nhiều mảng khác nhau và đồng thời chia thành nhiều khu vực hoạt động thì hệ sinh thái Crypto cũng có mặt trên thế giới này. Mỗi một blockchain đều có các tiêu chuẩn token khác nhau. Vì thế cho nên mỗi một hệ sinh thái DeFi thường được phát triển gắn liền với blockchain của nó.

Tiêu chí đánh giá hệ sinh thái DeFi

Để có thể nhận xét, đánh giá đâu là một hệ sinh thái nổi bật, chúng ta sẽ có cực kỳ nhiều tiêu chí khác nhau, kết hợp cùng với cả yếu tố:

- Người sử dụng => Thể hiện qua Active Address

- Số lượng dự án chất lượng mới

- Sự liên kết của các dự án trong hệ sinh thái

- Nguồn tiền => Thể hiện qua DeFi TVL

- Số lượng dự án ở các ngách mới

- Sự hỗ trợ và định hướng của Blockchain Foundation

- Sự cải tiến của các developer => Thể hiện qua các xu hướng mới

Để có thể nhận xét, đánh giá một hệ sinh thái, nhà đầu tư cần phải có đầy đủ kiến thức để có thể phân tích chi tiết từng nhánh trong DeFi và đồng thời có thể nắm được tổng quan điểm yếu điểm mạnh của toàn bộ hệ sinh thái trong thị trường để có một sự so sánh khách quan, công bằng nhất.

Các hệ sinh thái nổi bật qua từng chu kỳ

Giống như những nền kinh tế trên toàn cầu, khu vực nào, khi đất nước nào có tiềm năng tăng trưởng nhiều hơn thì đồng nghĩa với việc nguồn tiền đầu tư ngoại sẽ hoàn toàn tập trung vào khu vực đó. Bắt đầu từ năm 2000 cho tới thời điểm hiện tại, châu Á chính là mảnh đất vô cùng màu mỡ của nhà đầu tư.

Ở trong thị trường DeFi, nếu như mà hệ sinh thái nào phát triển mạnh và đồng thời có nhiều cơ hội đầu tư thì sẽ có thể thu hút nguồn tiền và tăng trưởng. Sau đây chính là thời điểm vàng của một vài hệ sinh thái có thể kể tới như:

- 6/2020 tới 12/2020: Ethereum

- 1/2021 tới 3/2021: BNB Chain

- 5/2021 tới 6/2021: Polygon

- 8/2021 tới 11/2021: Solana

- 8/2021 tới 10/2021: Celo

- 9/2021 tới 12/2021: Avalanche

- 9/2021 tới 3/2022: Arbitrum

- 10/2021 tới 3/2022: Fantom

- 11/2021 tới 5/2022: Terra

- 1/2022 tới 4/2022: Cronos

- 3/2022 tới 5/2022: Near

- 3/2022: Waves

- 6/2022: Mixin

- 7/2022 tới 11/2022: Optimism

- 11/2022 tới 1/2023: Optimism, Arbitrum và những giải pháp Layer 2

Nguồn tiền tới chính là cơ hội để hệ sinh thái có thể tăng trưởng. Mặc dù vậy nhưng mà có vô cùng nhiều hệ sinh thái đã không thể giữ được nguồn tiền đó. Kết quả là người sử dụng, nguồn tiền, và developer cũng dần dần rời bỏ đi khi Downtrend tới. Chính vì thế cho nên, việc phát triển một hệ sinh thái vững chắc chính là mục tiêu vô cùng quan trọng giúp DeFi có thể phát triển.

Một vài hệ sinh thái đáng để quan tâm chú ý cho chu kỳ đến và lý do:

Ethereum

Ethereum từ trước cho tới nay vẫn chính là đầu nguồn của dòng tiền, có nhiều developer tài năng, có rất nhiều người sử dụng. Tuy là không được dẫn dắt một cách chi tiết liên quan về hướng phát triển từ Ethereum Foundation nhưng mà hệ Ethereum chính là nơi thứ nhất nhiều dự án đầu ngành bước chân tới. Vì thế nên là, Ethereum vẫn tiếp tục là một nơi có rất nhiều cơ hội để các bạn có thể khám phá, tìm hiểu.

BNB Chain

Nếu như mà Ethereum chính là nơi khởi xướng xu hướng thì BNB Chain là nơi bắt kịp tất cả những xu hướng đó một cách vô cùng nhanh, ví dụ là Metaverse và trend GameFi. Tuy là ở trong năm 2022 vừa rồi, BNB Chain vẫn chưa thể hiện được nhiều ấn tượng cho mấy trong thị trường nhưng mà đối với sức mạnh cực kỳ lớn và định hướng đúng đắn từ Binance, BNB Chain vẫn là hệ đáng để theo dõi, tìm hiểu.

Arbitrum & Optimism

Optimism và Arbitrum chính là 2 giải pháp Optimistic Rollup nổi bật nhất trên thị trường và đồng thời cũng chính là đối thủ cạnh tranh rất khốc liệt với nhau. Ở thời điểm hiện tại Optimism đã ra mắt token còn Arbitrum thì vẫn chưa ra mắt. Mặc dù vậy nhưng mà, tất cả 2 đều có chiến lược vô cùng thông minh khi dùng nhiều phương pháp khác nhau để có thể thu hút người sử dụng về hệ sinh thái mà không lạm dụng token.

Đối với nhiệm vụ của Layer 2 như Optimism với Arbitrum, họ sẽ chính là bên hỗ trợ Ethereum trước khi Ethereum có thể đạt tới giai đoạn Mass Adoption. Nhưng mà quá suốt trình Mass Adoption có khả năng mất tới 10 năm tuổi đời, vì thế cho nên Optimism với Arbitrum vẫn còn vô cùng nhiều cơ hội để có thể phát triển.

StarkWare, zkSync, Polygon zkEVM

Đây chính là 3 giải pháp Layer 2 theo công nghệ zk-Rollup đang hỗ trợ cho Ethereum. Ở thời điểm hiện tại công nghệ ZK đang gặp rất nhiều khó khăn, trắc trở bởi vì ngôn ngữ phát triển của mỗi một dự án là không giống nhau, việc này làm cho hệ sinh thái của các dự án Zk vẫn còn rất nhỏ so với Optimistic Rollup.

Cho dù là thế nhưng mà, công nghệ ZK lại được định giá cao hơn, được Ethereum Foundation kỳ vọng nhiều hơn và đồng thời cũng đã chứng minh được hiệu suất thông qua dự án dYdX, vì thế cho nên các bạn cũng nên theo dõi 3 hệ sinh thái đi đầu về công nghệ zk phía bên trên.

Polygon POS, Avalanche, Fantom

Nói chung Polygon, Fantom và Avalanche chính là 3 hệ sinh thái cũng có một sự thành công nho nhỏ trong thị trường khi có rất nhiều dự án chất lượng phát triển và đồng thời nhận được sự ủng hộ nhiệt tình của cộng đồng. Nhưng mà nguồn tiền lại đi quá nhanh với các hệ sinh thái này vậy nên cũng không còn được quan tâm chú ý nhiều.

Mặc dù vậy nhưng mà so với các hệ sinh thái khác thì Fantom, blockchain foundation Polygon và Avalanche vẫn còn tiềm lực rất lớn để có thể phát triển, điều đặc biệt nhất đó chính là khả năng trend Andre Cronje của Fantom hoặc BD của team Polygon. Vì thế cho nên các bạn cũng nên theo dõi.

Thực trạng & vấn đề thị trường DeFi

Sau đây chính là một vài hạn chế của thị trường DeFi

Tuy là DeFi cũng đã được chứng minh là có rất nhiều ưu điểm và tạo ra nhiều cơ hội đầu tư nhưng mà DeFi vẫn có rất nhiều hạn chế.

- Khả năng mở rộng (Scalability): Thời gian chờ lâu gây ảnh hưởng cực kỳ lớn tới trải nghiệm người sử dụng và phí gas đắt đỏ.

- Thanh khoản (Liquidity): Thanh khoản được xem là máu của bất kỳ một thị trường giao dịch nào, và đồng thời với DeFi, lượng thanh khoản nhìn chung còn vô cùng thấp.

- Sự tập trung (Centralization): DeFi sẽ không bao giờ còn ý nghĩa nếu như mà không có chữ De, mặc dù DeFi nhắm đến sự phi tập trung nhưng mà với rất nhiều dự án ở hiện tại, quyền lực vẫn hoàn toàn thuộc về một bộ phận vô cùng nhỏ (vẫn còn tính Centralized).

- Tính bảo mật (Security): DeFi chính là một thị trường có vô cùng nhiều rủi ro, cám dỗ việc bảo mật an toàn trong DeFi vẫn chưa thực sự nhận được nhiều sự quan tâm so với tầm quan trọng của chúng.

- Oracle Attack: DeFi phụ thuộc cực kỳ nhiều vào Oracle, nhưng mà rất nhiều dự án vẫn không hiểu một cách chi tiết và đồng thời xem nhẹ việc lựa chọn Oracle để có thể tích hợp. Kết quả cuối cùng là dự án phải gánh chịu rất nhiều thiệt hại lớn lao từ tất cả những vụ tấn công liên quan.

- Hiệu quả dùng vốn (Capital Efficiency): DeFi với nhiều bứt phá từ công nghệ đã giúp cho người dùng có thể sử dụng vốn hiệu quả hơn rất nhiều, nhưng mà hiện nay, vẫn có một lượng siêu to khổng lồ tài sản vẫn chưa được tận dụng mở ra nhiều tiềm năng phát triển mới cho DeFi.

- Thiết kế Tokenomics không được hợp lý: Token hiện đang bị lạm dụng để có thể thu hút người sử dụng bằng incentive tuy nhiên việc này không bao giờ vững chắc và đồng thời mình khẳng định 100% rằng không bao giờ tạo ra giá trị cho token holder.

- Mô hình kinh doanh không bền vững: Đa số tất cả những dự án trong thị trường đều là những dự án ra đời theo trend. Ví dụ là trend GameFi, mỗi ngày có mấy dự án ra đời với tuổi đời chỉ 1 cho tới 2 tháng và sau đấy thì họ cũng bay màu nguyên nhân bởi vì không biết cách phát triển sao cho đúng.

- Vẫn chưa có rào cản để có thể bảo vệ dự án trước sự tấn công khốc liệt: Những vụ thiếu thanh khoản thanh lý của Solend, đợt tấn công vào Mango Market, hay tấn công giá CRV nhắm vào Aave đã cho thấy thị trường DeFi vẫn chưa thể nào có thể lường trước được những rủi ro bị tấn công.

Đọc thêm: 7 hạn chế của DeFi.

Dự án DeFi có phi tập trung không?

Tuy là thế nhưng thị trường DeFi chính là nơi hội tụ của vô cùng nhiều dự án phi tập trung. Nhưng mà, phi tập trung không phải là một khái niệm trắng đen mà có là thang đo xám có thể chia theo nhiều mức độ khác nhau. Dựa hoàn toàn vào cấu tạo của các ứng dụng DeFi, chúng ta có thể phân chia mức độ phi tập trung của các dApp theo thành tất cả 3 dạng:

Chỉ hoạt động trong thị trường DeFi mà không phi tập trung

Thí dụ, Chainlink hiện đang đóng vai trò vô cùng lớn trong thị trường DeFi khi cung cấp dữ liệu và nhiều sản phẩm cơ sở hạ tầng để có thể các dApp khác hoạt động. Tuy vậy nhưng mà, người sử dụng không có quyền can thiệp vào việc quản trị nội bộ của Chainlink.

Giống như vậy, Stablecoin USDT và USDC là được dùng rất nhiều trong DeFi. Nhưng mà cả hai Stablecoin này lại bị kiểm soát rất chặt chẽ bởi Circle và Tether, người sử dụng không thể kiểm soát hay bầu cử như Stablecoin DAI của MakerDAO. Một vài dự án chỉ tham gia/liên quan trực tiếp đến DeFi mà không có tính phi tập trung.

Cho phép biểu quyết để quản trị dự án

Hầu hết những dự án DeFi trong thị trường đang ở nhánh này. Thí dụ Sushiswap, Uniswap, Aave, Compound sẽ cho phép cộng đồng có thể tham gia vào DAO để có thể biểu quyết và đề xuất từ đấy tác động trực tiếp tới mô hình hoạt động của Protocol.

Phi tập trung hoàn toàn

Nếu như mà cho mình bình chọn ra một dự án phi tập trung nhất thì đấy không ai khác sẽ chính là Ethereum, tuy là Ethereum Foundation cũng không nắm quyền kiểm soát blockchain này. Nhưng mà, tất cả những dự án còn lại trong thị trường DeFi thì vẫn chưa có bất cứ một dự án nào phi tập trung hoàn toàn cả.

Xét một cách chi tiết về quyền hạn truy cập, những dự án có áp dụng DAO vẫn chỉ xem DAO chính là nơi để có thể tiếp nhận thông tin và ý kiến. Ngoài ra cộng đồng vẫn chưa thể trực tiếp thay đổi hoặc chỉnh sửa Protocol nếu như mà không có sự cho phép của team.

Bên cạnh đó những dApp trong thị trường Crypto vẫn còn đang phụ thuộc cực kỳ nhiều vào các dự án cơ sở hạ tầng thuộc công ty Centralized. Điển hình như Infura là một dự án cung cấp cơ sở hạ tầng và các công cụ cho phép các nhà phát triển có thể đơn giản kết nối ứng dụng của họ với các blockchain nền tảng.

Ở thời điểm hiện tại đang có vô cùng nhiều dApp phụ thuộc vào Infura, có một khoảng thời gian Infura bị tắc nghẽn làm cho Binance bắt buộc phải tạm hoãn lại việc rút tiền của sàn. Qua đây, chúng ta có thể thấy để thị trường DeFi vẫn còn cực kỳ xa để có thể phi tập trung hoàn toàn. Trừ vấn đề cải tiến, chúng cũng cần phải vượt trội hơn những dự án Web2 về tính hiệu quả và chi phí.

Tương lai và xu hướng thị trường DeFi

Không đơn giản để chúng ta có thể định hình DeFi sẽ ra làm sao trong 2-3 năm tới bởi vì đây chính là sự vận động tự nhiên của thị trường. Mặc dù vậy nhưng mà chúng ta có thể thấy một số xu hướng gần đang phát triển.

Multichain

Xu hướng Multichain chính là xu hướng một dự án phát triển một cách nhanh chóng ở một chain sau đó mở rộng sang các chain khác. Xu hướng này được đề cập tới mạnh mẽ và đồng thời được thực hiện khi thị trường mỗi lúc một nhiều blockchain vào năm 2020, và đồng thời mỗi một dự án có xu hướng muốn phát triển App-chain.

Tính tới thời điểm hiện tại thị trường đã có tất cả hơn 200 blockchain khác nhau. Đối với một dự án, nếu như mà họ không muốn tuột mất tệp người sử dụng ở chain còn lại, họ chỉ còn đúng 1 phương pháp phải phát triển Multichain. Xu hướng này được dẫn đầu bởi các ví Crypto như Trust, Coin98 Super App,…

Nhưng mà chúng được cộng đồng ghi nhận nhiều với trường hợp của Sushiswap. Tuy là ở thời điểm hiện tại họ chưa thật sự thành công, nhưng mà đây được coi là trường hợp phát triển vô cùng mạnh nhờ mở rộng sang 23+ blockchain khác nhau. Sau này rất nhiều dự án khác cũng phát triển giống như OpenSea, Uniswap, Aave,…

Cross-chain

Nếu như mà Multichain chính là xu hướng 1 dự án mở rộng sang nhiều blockchain thì Cross-chain chính là một sự tương tác giữa các blockchain đó. Bên cạnh đó những dự án Cross-chain đóng một vai trò vô cùng quan trọng trong việc luân chuyển tài sản, thông tin và thanh khoản giúp cho thị trường có thể phát triển một cách đồng đều nhất.

Ở trong xu hướng Cross-chain mảng nổi nhất đó chính là Cross-chain bridge, đây chính là một mảng cực kỳ quan trọng đối với một hệ sinh thái mới giúp cho họ có thể dễ dàng tiếp cận được nguồn thanh khoản to lớn từ người sử dụng trong thị trường DeFi.

Bên cạnh đó, càng ngày công nghệ Cross-chain càng được nâng cấp hơn để có thể đem tới một trải nghiệm tốt nhất, đáng nhớ nhất cho người sử dụng. Thí dụ: Aave phát triển Portal cho phép người sử dụng có thể thế chấp ở chain A và đồng thời vay ở chain B, Tienao.com.vn phát triển SuperLink để có thể kết nối với toàn bộ blockchain cho phép người sử dụng gia nhập vào thị trường DeFi mà không bắt buộc cần phải quan tâm tới chain mình đang dùng.

Liquidity – Lấy thanh khoản làm trọng tâm

Thanh khoản tương tự như mạch máu của thị trường DeFi, nếu như mà thiếu thanh khoản thị trường DeFi và các dự án DeFi sẽ không bao giờ có thể phát triển. Thí dụ: Lending cần người cung cấp thanh khoản để dùng tài sản đó tiếp tục cho vay và AMM cần người cung cấp thanh khoản để trader có thể giao dịch.

Những dự án DeFi sẽ làm đủ mọi cách và bất chấp tất cả để có được thanh khoản từ bên phía người sử dụng, ngoài ra thị trường DeFi còn có cả thuật ngữ Vampire Attack để nhằm chỉ tất cả những chiến lược tấn công trực diện vào đối thủ cạnh tranh để thu hút người sử dụng và thanh khoản trong một khoảng thời gian không dài thay vì bắt đầu xây dựng từ đầu.

Tuy vậy nhưng mà, phương pháp nổi tiếng nhất vẫn chính là sử dụng token để có thể trả thưởng cho người cung cấp thanh khoản (Liquidity Provider). Cơ chế này hiệu quả rất cả nhưng mà ngoài hiệu quả ra thì nó cũng có nhược điểm lớn đó chính là không tạo ra giá trị thặng dư cho Protocol. Việc lạm dụng token để trả thưởng làm cho lượng cung của token tăng một cách chóng mặt, làm cho giá giảm cực mạnh từ đó tác động vô cùng tiêu cực tới bên phía dự án.

Để có thể xử lý vấn đề này, một số Protocol như DeFi 2.0 (Tập trung chú ý vào việc tối ưu hóa hiệu quả dùng vốn) hay Real Yield (Lợi nhuận thực) đã ra có mặt trên thế giới này. Bài viết sẽ giải thích một cách chi tiết ngay ở phần sau.

DeFi 2.0

Như đã nói tới ở phía bên trên, tuy là DeFi đã phát triển vô cùng mạnh nhưng mà đồng thời cũng cho thấy rất nhiều hạn chế. Vì thế cho nên, DeFi 2.0 đã ra đời, đây chính là một phiên bản nâng cấp của DeFi, giúp có thể tối ưu những lợi thế và khắc phục những điểm yếu của DeFi hiện tại. Từ đấy trở đi mở ra những tiềm năng cơ hội lớn cho những bên tham gia.

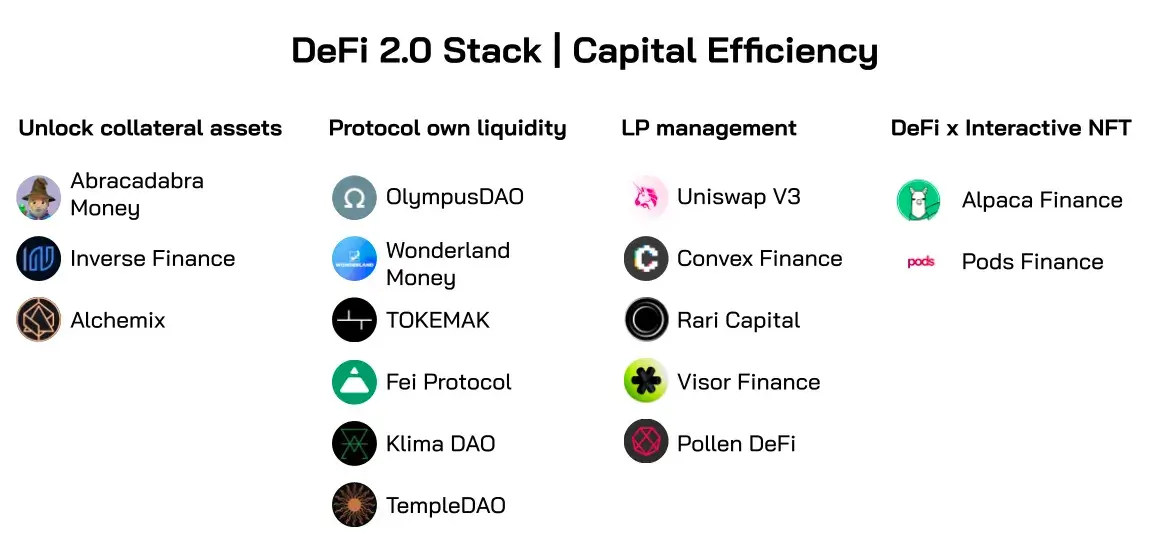

Trong cuối 2021 DeFi 2.0 đã phát triển cực kỳ mạnh, tập trung vào việc xử lý vấn đề hiệu quả dùng vốn cho người sử dụng. Ngoài ra chúng đã hình thành DeFi Stack 2.0 với nhiều dự án khác nhau. Trong đó có tất cả 4 nhánh nổi bật có thể kể tới là:

- Protocol sở hữu thanh khoản

- NFT x DeFi

- Quản lý thanh khoản

- Mở khoá tài sản sản thế chấp

Mặc dù vậy nhưng mà, DeFi 2.0 đã sớm biến bất nguyên nhân là do mô hình vận hành của dự án đồng và chịu tác động vô cùng xấu từ tình hình chung của thị trường, vì thế cho nên hầu hết dự án không có hiệu suất nổi bật cho mấy. DeFi 2.0 vẫn sẽ là xu hướng tất yếu, quan trọng nhất đó chính là dự án nào có thể xử lý được vấn đề thì tức dự án đó sẽ phát triển một cách mạnh mẽ.

Lợi nhuận thực (Real Yield)

Real yield ở trong DeFi được lấy ý tưởng từ khái niệm real yield trong tài chính, trong đấy, real yield được đo lường bằng lợi tức danh nghĩa trừ đi lạm phát. Thí dụ, nếu như mà một trái phiếu có thể đem tới lợi nhuận 7% và đồng thời lạm phát tăng lên đến 5% trong suốt khoảng thời gian sống sót của trái phiếu, thì đồng nghĩa với việc lợi suất thực tế của trái phiếu chính là 2%.

Nguyên nhân vì sao mà Real Yield được quan tâm chú ý là trong suốt khoảng thời gian vừa qua, tuy là DeFi tăng trưởng một cách mạnh mẽ nhưng đấy chính là sự tăng trưởng không bền vững một chút nào. Hầu hết Yield người sử dụng có được đều tới từ Token Emission mà thôi. Việc này làm cho những dự án tăng trưởng vô cùng nhanh nhưng mà dần dần cũng “lụi tàn” bởi vì là không tạo ra giá trị thực.

Trong DeFi, real yield nhắc đến nguồn yield thực tế được tạo ra bởi những hoạt động kinh tế vô cùng bền vững từ các dịch vụ do các DeFi protocol cung cấp.

Xem thêm: Real Yield trong DeFi là gì? Xu hướng mới hay chỉ là Buzzword?

Sau đây chính là những hoạt động tạo ra Real Yield trong thị trường DeFi. Thí dụ:

- Lending: Chênh lệch lãi suất vay và cho vay, phí thanh lý.

- Blockchain: Gas fee.

- AMM DEX: Phí giao dịch của trader.

Thí dụ: Đối với Uniswap, nguồn yield thu thập từ swap fee được traders thanh toán cho người cung cấp thanh khoản cho giao thức. Từ nguồn Yield vững chắc, dự án hoàn toàn sẽ có tiền để trả cho người cung cấp thanh khoản, đội ngũ phát triển và token holder,…

Mình rất vui khi anh em đọc tới đây.

Tổng kết

Đây chính là một bài viết tổng quan về DeFi, cụ thể, chúng ta đã tìm hiểu một cách chi tiết về tiềm năng, thành phần, bản chất và cơ hội đầu tư trong DeFi. Đối với bài viết này, mình vô cùng hy vọng các bạn đã có thể nắm được bản đồ không gian DeFi cũng như những mảnh ghép bên trong thị trường.

Disclaimer: Thông tin ở trong bài viết này không mang tính chất là lời khuyên đầu tư từ Tienao.com.vn. Ngoài ra tính tới thời điểm hiện tại hoạt động đầu tư tiền mã hóa vẫn chưa được pháp luật một số nước bảo veeh và công nhận. Những loại tiền số luôn luôn tiềm ẩn nhiều rủi ro tài chính.

Xin chào và hẹn gặp lại mọi người ở những bài viết tiếp theo.

![[Phải Biết] Top 6 Cách truy cập vào tradingview bị chặn tại Việt Nam](https://tienao.com.vn/wp-content/uploads/2023/09/TradingView-copy-218x150.webp)