Trong những ngày mới đây Yield Farming đang là chủ đề hót nhất trong cộng đồng DeFi nói riêng và crypto nói chung.

Tuy vậy nhưng mà, để có thể kiếm được tiền một cách an toàn, nhanh nhất bằng cách tận dụng phương pháp này, anh em bắt buộc cần phải tìm hiểu một cách chi tiết cách thức hoạt động của nó. Bắt đầu tìm hiểu nhé!.

Xem thêm

- AMM là gì? Auto Market Maker (AMM) hoạt động như thế nào?

- LSDFi là gì? Liquid Staking xây dựng LSD Finance

Yield Farming là gì?

Yield Farming chính là một thuật ngữ chỉ việc người sử dụng cố gắng hết sức tạo ra nhiều hoa hồng nhất có thể từ tài sản crypto của họ, thông qua việc cung cấp thanh khoản cho các giao thức DeFi (Decentralized Finance – Tài chính Phi tập trung).

Cũng có thể tạm dịch Farming là canh tác và tạm dịch Yield chính là lợi nhuận. Yield Farming tạm dịch là canh tác lợi nhuận. Ở trong bài này mình sẽ không thay đổi thuật ngữ “Yield Farming”, “Yield”, “Farming”, “Farm”.

Yield Farming hoạt động như thế nào?

Yield Farming có sự liên hệ chặt chẽ với mô hình Tạo lập Thị trường Tự động – AMM (Automated Market Maker). Có thể kể tới những mô hình AMM nổi tiếng như Balancer, Uniswap, Mooniswap…

Ở trong Yield Farming, các LP ( viết đầy đủ là Liquidity Provider) cung cấp thanh khoản vào các liquidity pool của giao thức. Cũng có thể nghĩ theo một cách dễ dàng hơn Liquidity pool chính là smart contract có chứa đựng tiền trong đó. Bên cạnh đó những pool này cho phép người sử dụng có thể cho vay, vay hay giao dịch trao đổi giữa các token.

Liquidity Pool có doanh thu phát sinh chính là chi phí giao dịch khi người sử dụng cuối thực hiện các hoạt động trong pool, điển hình như cho vay, vay, trao đổi các token. Đồng thời doanh thu này sẽ được chia lại cho Liquidity Provider theo tỷ lệ phần trăm thanh khoản mà họ đã cung cấp trong pool.

Trừ doanh thu từ phí ra thì, một số giao thức còn triển khai bootstrapping liquidity cho protocol bằng phương pháp phân phối token bản địa cho các Liquidity Provider đã cung cấp thanh khoản vào giao thức của họ (có thể trên tất cả pool của giao thức hoặc một số pool được chỉ định). Đây được mọi người gọi là Liquidity Mining.

Cũng có thể hiểu Liquidity Mining chính là một khái niệm bé hơn Yield Farming rất nhiều. Chi tiết là Liquidity Provider sẽ ngoài việc nhận được tiền khi cung cấp thanh khoản, họ đồng thời họ cũng sẽ được nhận thêm một lượng token mới khác nữa.

Các nền tảng Yield Farming nổi bật

Sau đây chính là một vài nền tảng Yield farming nổi tiếng ở trong DeFi:

- MakerDAO: Sử dụng Maker mint đồng DAI, sử dụng DAI đi yield farming ở các giao thức khác như Compound.

- Compound: Cung cấp thanh khoản vào Compound để có thể farm COMP và đồng thời kiếm được lợi nhuận từ hoạt động cho vay và vay.

- Uniswap: Cung cấp thanh khoản đầy đủ vào pool để có thể thu được chi phí giao dịch.

- Balancer: Farm BAL và các token quản trị (governance token) khác hỗ trợ pool trên Balancer.

- Synthetix: Sử dụng SNX mint sUSD, đem sUSD đi cung cấp thanh khoản ở những pool trên các nền tảng khác.

- Aavee: Cho vay tiền và vay tiền, cho vay nhanh (flash loan). Từ đấy trở đi cung cấp thanh khoản ở các nền tảng khác, farm nhiều hơn.

- Curve Finance: Cung cấp thanh khoản và thu được lãi suất, chi phí và CRV.

- yEarn Finance: Cung cấp thanh khoản và thu được chi phí, farm YFI.

Ảnh hưởng của Yield Farming

Sự ảnh hưởng của Yield Farming trong DeFi là một điều không thể phủ nhận được. Sau khi Compound ra mắt Liquidity Mining với token quản trị COMP thì DeFi đã có bước phát triển vô cùng nhanh. Sau đấy, sự kiện này đã lôi theo những dự án khác ra mắt chương trình giống nhau để có thể cuốn hút thanh khoản vào giao thức, làm cho DeFi nóng lên như núi lửa phun trào.

Bên cạnh đó thanh khoản được đổ từ giao thức này sang giao thức khác. Lợi nhuận trở nên cao cộng thêm token quản trị nâng giá cực sốc đã làm cho nguồn vốn không có một chút hiệu quả (unproductive capital). Bắt đầu chuyển thẳng vào các giao thức Defi để có thể thực hiện farming và đồng thời có thể kiếm lợi nhuận, trở thành một nguồn vốn có hiệu quả nhiều nhất (productive capital).

Hiện nguồn tiền đang đổ vào DeFi vì thế cho nên các dự án DeFi liên tù tì có mặt với cách thức phân phối mới, tận dụng tất cả những giao thức có sẵn. Ví dụ như Yam Finance.

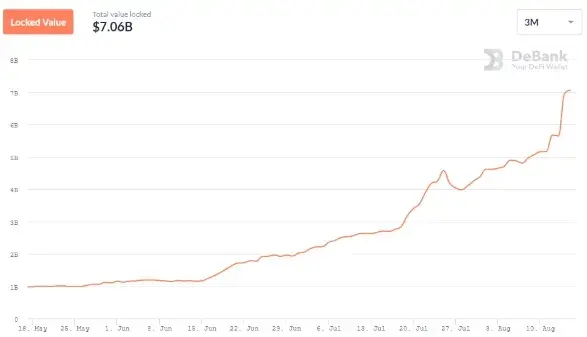

Kết quả cuối cùng: Chỉ trong vòng 3 tháng tổng giá trị bị khoá (Total Value Locked – TVL) trong hệ sinh thái DeFi đã tăng hơn x7 lần, từ 1 tỷ lên tới 7 tỷ đô.

Đọc thêm: DeFi Simplified: Hiểu rõ về DeFi chỉ trong 3 phút

Dành riêng cho những ai mà vẫn chưa hiểu một cách chi tiết liên quan về Tổng giá trị bị khoá (TVL): TVL chính là một chỉ số được sử dụng nhằm để đo lường “sức khỏe” của yield farming và các nền tảng DeFi. TVL đo lường lượng tài sản crypto được khoá ở trong giao thức DeFi như giao thức cho vay và các hình thức khác.

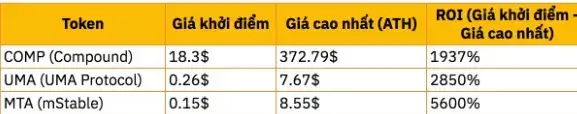

Bên cạnh đó, những token quản trị và những dự án DeFi liên quan trực tiếp đều tăng một cách chóng mặt.

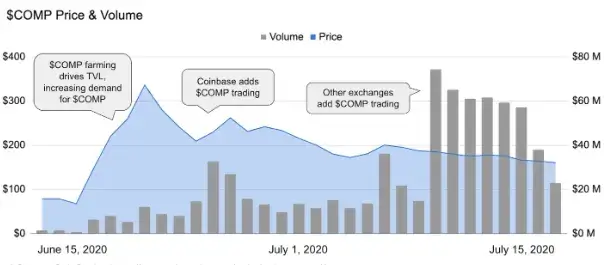

Biến động giá và volume giao dịch của $COMP

Nhìn một cách kỹ càng vào biểu đồ ở phía bên trên, chúng ta có thể thấy vào tháng 6 giá của COMP đã đạt mức cao nhất (ATH), nhờ hoàn toàn vào việc COMP farming làm cho nhu cầu COMP tăng vô cùng mạnh.

Rủi ro của Yield Farming

Đa số tất cả những chiến lược Yield Farming đem tới APR/APY (Annual Percentage Rate – Lãi suất Phần trăm Hằng năm/Annual Percentage Yield – Tỷ Suất Thu Nhập Năm) phần lớn đều vô cùng phức tạp, đau đầu và đồng thời đề nghị người sử dụng bắt buộc phải nắm một cách rõ nhất có thể những gì họ đang làm. Nếu như mà anh em không hiểu kỹ càng cách các giao thực đang hoạt động, thì khả năng mất hết tiền là vô cùng cao.

Yield Farming có một vài rủi ro là:

- Rủi ro Thiết kế Hệ thống: Ở trong một vài giao thức điển hình như Uniswap, việc cung cấp thanh khoản cũng có thể làm cho những Liquidity Provider dính vào một sự mất mát vô cùng hiếm thấy (impermanent loss) khi giá của 1 tài sản trong pool biến động một cách cực kỳ nhanh… hoặc là Liquidity Provider có thể bị lấy tất cả tiền khi cung cấp thanh khoản giống như trường hợp đã diễn ra ở Balancer.

- Rủi ro Smart Contract: Đa số tất cả những giao thức đều được phát triển bởi các team nhỏ, bởi vốn ít vì thế cho nên sẽ tăng trưởng khả năng bị bug trong smart contract ( nguyên nhân bởi vì không có ngân sách để audit). Tất cả những Protocol đã được audit cũng vẫn rất có thể bug và đồng thời bị lấy mất tiền giống như trường hợp của Curve, Bzrx…

- Rủi ro Bong bóng: Bắt đầu từ sau khi COMP ra mắt Liquidity mining, cả cộng đồng DeFi bắt đầu FOMO vô cùng nhiều, dẫn tới việc rủi ro bong bóng có mặt trong DeFi.

- Rủi ro Bị thanh lý: Cũng có khả năng tài sản thế chấp có thể bị biến động cực kỳ mạnh và đồng thời vị thế của người sử dụng bị bán đi khi thị trường biến động mạnh.

Yield Farming – Trò chơi của các Whales

Ở trong cuộc chơi lần này người chiến thắng chính là các Whales – những người cầm rất nhiều tiền đi farming, từ đấy trở đi có thể kiếm được token quản trị. Đơn giản Whales chỉ là có sự quen biết với dự án, bỏ một số tiền farm lớn để có thể làm cho tỷ lệ chia của những tay chơi lẻ bị nhỏ đi dần dần.

Bên cạnh đó những nhà đầu tư nhỏ lẻ (retail investor) FOMO sớm cũng có khả năng sẽ mất hoàn toàn số tiền đã đầu tư hoặc cũng có thể kiếm được cực kỳ nhiều. Những người mất tiền sẽ là những người FOMO vào sau, khi giá đã tăng một cách nhanh chóng.

Như vậy thì để có thể giảm rủi ro chúng ta cần phải nên là người đi farm từ sớm và đồng thời mua 1 ít token governance tại giá chấp nhận được coi như là chơi xổ số miền bắc.

Một số suy nghĩ về Yield Farming

Thứ nhất, Yield Farming hiện đã mở ra 1 kỷ nguyên mới cho DeFi với phương thức giao thức bootstrapping thông qua liquidity mining. Cũng có thể nói đây chính là 1 phương pháp để thu hút người sử dụng tương đối hay trong ngắn hạn.

Thứ hai, khi giao thức bắt đầu ra mắt Yield Farming có khả năng tác động trực tiếp tới những giao thức khác, để có thể cùng nhau đi lên. Tuy nhiên, việc tác động tới nhau này sẽ không bao giờ có thể bền vững khi yield giảm dần.Ví dụ là yEarn, bootstrapping cho yEarn lẫn Curve và Balancer.

Tất cả ý thứ nhất và ý thứ hai đều chỉ trong ngắn hạn.

Theo như Jesse Walden (cựu Cộng sự của a16z), những giao thức DeFi muốn có thể đi được dài hạn sẽ cần phải dựa vào người kiến tạo và người sử dụng: “Việc hack lợi nhuận trong DeFi là một động lực ngắn hạn để thúc đẩy sự tăng trưởng người dùng. Nhưng cuộc chơi lớn hơn là tạo nên sự giàu có trong dài hạn bằng cách xây dựng (và sở hữu!) một phần sản phẩm và dịch vụ mà hàng tỷ người sẽ sử dụng hàng ngày”.

Lời kết

Thế là đã kết thúc bài viết, ở trong bài này chúng ta đã cùng nhau tìm hiểu tổng quan liên quan về một trong những từ khoá gây sốt nhất hiện tại – “Yield Farming”.

Tuy là lợi nhuận ngắn hạn mà Yield Farming mang tới là vô cùng hấp dẫn, cuốn hút. Nhưng mà để nó không chỉ là một xu hướng sớm nở tối tàn, các nhà kiến tạo trong không gian DeFi bắt buộc cần phải mang tới cho sản phẩm của mình những lợi ích thực tế nhất và đồng thời gắn liền với đời sống hơn nữa.

Mình vô cùng hy vọng rằng chúng ta có thể thấy Yield Farming không chỉ trong không gian tiền mã hoá mà còn cả trong dòng chảy tài chính truyền thống trong tương lai.

Mọi người có câu hỏi hay thắc mắc gì thì hãy bình luận ở phía bên dưới bài viết. Tienao.com.vn sẽ trả lời mọi người ngay lập tức. Và nếu như mọi người thấy bài viết này hay thì hãy chia sẻ cho những người khác cùng biết nhé.

Xin chào và hẹn gặp lại mọi người ở những bài viết tiếp theo.

![[Phải Biết] Top 6 Cách truy cập vào tradingview bị chặn tại Việt Nam](https://tienao.com.vn/wp-content/uploads/2023/09/TradingView-copy-218x150.webp)